Zəmanətli ödəmə

Zəmanətli ödəmə — ilkin qiymət və sonrakı kotirovka arasında mümkün fərqi ödəmək üçün törəmə alətlər müqaviləsi üzrə ödəmə.

Zəmanət haqqı anlayışı müştəri tərəfindən ilkin olaraq ödənilən sifariş üçün ümumi ödəniş məbləğinin onun icrası zamanı sifarişdən mümkün imtinanın qarşısını almaq üçün nəzərdə tutulmuş hissəsinə aiddir. Sifarişdən imtina zəmanət haqqının itirilməsi ilə nəticələnir.

Münasibətlərdə qeydə alınan ən çox rast gəlinən hal kirayəçinin kirayə üçün təhlükəsizlik depozitinin köçürülməsidir. Bu təcrübə geniş yayılmışdır və təhlükəsizlik depozitləri demək olar ki, bütün annuitet müqavilələrində görünür. Üstəlik, söhbət təkcə daşınmaz əmlakdan deyil, həm də avadanlıqların, avtomobillərin və digər məişət əşyalarının icarəsindən gedir. Ancaq belə bir geniş yayılmış fenomen heç bir şəkildə qanunvericinin diqqətinə təsir etmədi — burada birbaşa və aydın tənzimləmə yoxdur. Buna görə də, mühasibat uçotu apararkən, mümkün olduqda onları vəziyyətə "tənzimləmək" üçün standart normaları tətbiq etmək lazımdır.

İcarəyə götürən tərəfindən kirayə müqaviləsinin rəsmi imzalanmasından əvvəl də köçürülən təminat depozitinin əsas məqsədi onun belə bir müqavilə bağlamaq niyyətini maddi cəhətdən təsdiqləməkdir. Bu o deməkdir ki, əmanət qoymağın bütün əlamətləri mövcuddur.

İntellekt nisbəti

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

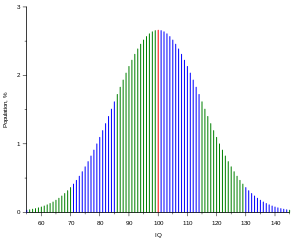

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

İntelekt nisbəti

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

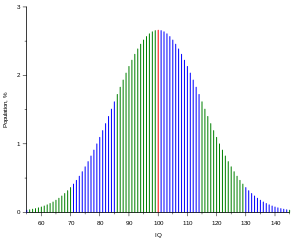

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

Qiymət-mənfəət nisbəti

Qiymət-mənfəət nisbəti - şirkətin səhminin cari qiymətinin hər səhmə düşən xalis mənfəətə nisbəti. Məsələn, əgər 10 min səhmə malik şirkətin səhmi hazırda 10 manata tədavül olunursa və son ildə xalis mənfəət 5 min manata bərabərdisə, P/E nisbətini aşağıdakı qaydada tapmaq olar: Hər səhmə düşən xalis mənfəət = 10 000/5 000 = 2 P/E = 10 / 2 = 5.

Qiymət – 1)əmtəə dəyərinin pulla ifadəsi; 2)əhəmiyyət, dəyər, önəm, rol; etibar; 3)şagirdin, tələbənin bilik dərəcəsi haqqında verilən nömrə: imtahanda biliyin göstəricisi. Məsələn, orta qiymət, pis qiymət, dərslərdən əla qiymət almaq.4)hüquqda: bəzi müqavilə növlərində mühüm şərtlərdən biri; 5)iqtisadiyyatda: bir malın digər mala dəyişmə nisbəti; malların (məhsulların) və xidmətlərin dəyişmə dəyərinin pulla ifadəsi; ehtiyaclarımızı ödəmək məqsədilə mal və xidmətlərə verdiyimiz nisbi üstünlük. Məsələn, malın qiyməti; 6)pulun miqdarını göstərən fundamental iqtisadi kateqoriyadır; 7)əmtəə dəyərinin pul ifadəsi; əmtəə istehsalına sərf olunmuş ictimai zəruri iş vaxtı miqdarının dolayı ölçülməsində xidmət edən iqtisadi kateqoriya.

İnvestisiya səmərəliliyi nisbəti

İnvestisiya səmərəliliyi nisbəti (gəlirliliyin uçot dərəcəsi, investisiyanın gəlirliliyinin uçot dərəcəsi, gəlirin uçot dərəcəsi, qoyulmuş kapitalın gəlirliliyi, maliyyə hesabatı üsulu, ing. Accounting rate of return, ARR) — göstərici investisiyaların uçot gəlirliliyinə təsirini orta illik mənfəətin orta illik investisiyaya nisbəti kimi xarakterizə edir.

Kanadalı professor Entoni Atkinsonun fikrincə, mühasibat uçotu gəlirliliyi orta illik mühasibat xalis mənfəətinin orta investisiya səviyyəsinə nisbətinə bərabər qoyulmuş kapitalın gəlirlilik dərəcəsini təqribən göstərən göstəricidir.

İnvestisiya səmərəliliyi əmsalı - göstərici investisiyaların uçot gəlirliliyinə təsirini orta illik mənfəətin orta illik investisiyaya nisbəti kimi xarakterizə edir:

A

R

R

=

P

N

1

/

2

∗

(

I

+

R

I

)

{\displaystyle ARR={\frac {PN}{1/2*(I+RI)}}}

,

burada

P

N

{\displaystyle PN}

— orta illik mənfəət (nəzərdən keçən dövr üçün investisiya obyektinin orta pul vəsaitlərinin hərəkəti amortizasiya (yəni xalis mənfəət) çıxılmaqla),

I

{\displaystyle I}

- investisiya (sərmayələrin dəyəri (xərc edilmiş kapital) dövr), <math>RI< /math> — ləğvetmə dəyəri (dövrün sonunda investisiya dəyəri).

Orta illik xalis mənfəət əlavə gəlir və layihə ilə bağlı xərclər (təhlil olunan kapital qoyuluşları) arasındakı fərq kimi hesablanır.

Əgər mühasibat uçotu gəlirlilik dərəcəsi hədəf gəlir dərəcəsinin dəyərindən böyükdürsə, o zaman layihə qəbul edilir. ARR nə qədər yüksək olsa, bu layihənin cəlbediciliyi bir o qədər yüksəkdir.

ARR nisbəti pul vəsaitlərinin hərəkətinin vaxt aspektini, kapitalın qiymətini nəzərə almır və aktivlərin fəaliyyət müddətindəki fərqləri nəzərə almır. Göstərici pul vəsaitlərinin hərəkətinin məbləğini nəzərə almır, lakin xalis mənfəət əsasında hesablanır. Göstərici məlumatları ortalaşdırır və pul vəsaitlərinin hərəkətinin zamanla bölüşdürülməsi haqqında məlumat vermir, lakin bütün dövrlərdə pul vəsaitlərinin hərəkətini və məhsulun gəlirliliyini nəzərə alır.

Əvəzetmənin marjinal nisbəti

Mikroiqtisadiyyatda əvəzetmənin marjinal nisbəti — istehlakçının digər əmtəəni bir ədəd artırmaq üçün imtina etməyə hazır olduğu əmtəənin kəmiyyətini müəyyən edən kəmiyyət. Bu halda, bir məhsul digəri ilə əvəz olunur və əvəzetmənin intensivliyi sadəcə əvəzetmənin marjinal sürətini göstərir. Əvəzetmənin marjinal dərəcəsi MRS ilə işarələnir (İngiliscə marjinal əvəzetmə nisbətindən) və düsturla hesablanır:

M

R

S

x

y

=

−

(

Δ

y

/

Δ

x

)

,

{\displaystyle MRS_{xy}=-(\Delta y/\Delta x)\,,}

burada

x

{\displaystyle x}

— bir əmtəə məbləğidir,

y

{\displaystyle y}

— müvafiq olaraq başqa bir əmtəənin məbləğidir.

Δ

x

{\displaystyle \Delta x}

və

Δ

y

{\displaystyle \Delta y}

müvafiq əmtəələri dəyişdirir.

Həmçinin,

x

{\displaystyle x}

və

y

{\displaystyle y}

əmtəələrinin marjinal faydalılıqlar münasibətləri vasitəsilə (faydalılıq nəzəriyyəsinə kəmiyyət (kardinal) yanaşma ilə) marjinal əvəzetmə dərəcəsi müəyyən edilə bilər:

M

R

S

x

y

=

M

U

x

/

M

U

y

{\displaystyle MRS_{xy}=MU_{x}/MU_{y}}

Əgər fərqsizlik əyrisi anlayışına (istehlakçının laqeyd olduğu seçimdə iki əmtəənin bütün kombinasiyalarını göstərən xətt, yəni bütün bu birləşmələr ona eyni faydalılıq səviyyəsini gətirir) etibar etsək, onda marjinal əvəzetmə dərəcəsi. laqeydlik əyrisinin mailliyi kimi qəbul etmək olar. Yəni hesab edilir ki, əldə edilmiş faydalılıq səviyyəsini saxlamaq üçün istehlakçı başqa bir əmtəənin müəyyən miqdarını istehlak etməklə eyni miqdarda ümumi faydalılıq əldə etmək üçün hər hansı bir maldan imtina edə bilər. Həndəsi olaraq, MRS əks işarə ilə götürülmüş verilmiş nöqtədə laqeydlik əyrisinin tangensinin yamacının tangensinə bərabərdir.

Məsələn, istehlakçı aşağıdakı dəstlər arasında seçimə biganə yanaşır: üç alma və bir portağal - birinci dəst və iki alma və iki portağal — ikinci dəst. Bu iki nöqtədən birmənalı şəkildə laqeydlik əyrisi çəkilə bilməsə də, portağalların alma ilə əvəzlənməsinin marjinal nisbətini aşağıdakı kimi hesablamaq olar:

M

R

S

x

y

=

−

Δ

y

Δ

x

=

−

2

−

1

2

−

3

=

1

,

{\displaystyle MRS_{xy}=-{\frac {\Delta y}{\Delta x}}=-{\frac {2-1}{2-3}}=1\,,}

burada

x

{\displaystyle x}

almaların sayı,

y

{\displaystyle y}

müvafiq olaraq portağalların sayıdır,

Δ

x

{\displaystyle \Delta x}

alma istehlakının ikinci hissəsindəki dəyişiklikdir.

Ehtiyatların dövriyyəsi nisbəti

Ehtiyatların dövriyyəsi nisbəti (ing. Inventory Turnover Ratio, IT, Turnover of a Stocks, Inventory Turnover, Inventory Utilization Ratio, inventory turns, merchandise turnover, stockturn, stock turns, turns, and stock turnover) — hesabat dövründə satılmış məhsulların maya dəyərinin bu dövrdəki ehtiyatların orta məbləğinə nisbətini xarakterizə edən maliyyə göstəricisi. Bu nisbət müəyyən bir müddət ərzində şirkətin ehtiyatlarının orta hesabla neçə dəfə satıldığını göstərir. Tipik olaraq, əmsal 1 il müddətinə hesablanır. Ehtiyatlardan istifadənin səmərəliliyi onların dövriyyəsi ilə düz mütənasibdir

== Hesablama ==

Ehtiyatların dövriyyəsi əmsalı aktivlərin dövriyyəsi əmsallarına istinad edir və müəssisənin inventardan istifadə etdiyi intensivlik dərəcəsini xarakterizə edir. Zamanla ifadə edilir. Aşağıdakı kimi hesablanır:

Ehtiyatların dövriyyə nisbəti = Xalis gəlir/Satış qiymətləri ilə orta inventar

və ya

Ehtiyatların dövriyyə əmsalı = Satılan malların dəyəri/Ehtiyatların orta dəyəri.

Bu halda ehtiyatların orta həcmi aşağıdakı kimi hesablanır:

Orta inventar = Dövrün əvvəlində inventar həcmi + Dövrün sonunda inventar həcmi/2

və ya sadəcə:

Orta inventar = Son inventar.

Çoxdövrlü məlumatlar, orta aylıq göstəricilər, inventar dövriyyəsi haqqında daha dəqiq təsəvvür yaradır. Orta aylıq göstəricilərin hesablanması mövsümi dəyişiklikləri də nəzərə alır:

Orta inventar = Dövrün sonunda inventar həcmi + Ayın sonu1 + Ayın sonu2 + ...

Faizlərin ödənilməsi nisbəti

Faizlərin ödənilməsi nisbəti və ya faiz yükü (ing. Times-interest-earned ratio, ICR) — kredit üzrə faizlərin ödənilməsindən və vergilərin ödənilməsindən əvvəlki mənfəətin məbləğini faizlərin ödənilməsi xərcləri ilə müqayisə edən maliyyə göstəricisi. Şirkətlər üçün bu göstərici borclunun faiz xərclərini onun pul vəsaitlərinin hərəkəti və ya xalis mənfəəti ilə əlaqələndirən dəyərdir, dövlət üçün isə faiz ödənişlərinin ÜDM, dövlət xərcləri və ya ixrac gəlirlərinə nisbətidir.

== Ümumi məlumat və mənası ==

Bu göstərici digər borc əmsalları ilə birlikdə borclunun borc vəziyyətinin davamlılığını qiymətləndirir. Kreditor öz kredit riskini yalnız kreditin verilməsi və ya borclunun sonrakı maliyyələşdirilməsi haqqında qərar qəbul etmək üçün faiz nisbəti kimi əsas göstəriciləri müəyyən etdikdən sonra qiymətləndirə bilər. Göstəricinin komponentləri faiz ödənişi öhdəliklərindən yaranan bütün faiz xərcləridir (istisnalar: pensiya ayırmaları üzrə faizlər, bank haqları). Yüksək faiz ödəmə əmsalı aşağı kredit riski deməkdir və əksinə. Bu nisbət nə qədər yüksək olarsa, əməliyyat fəaliyyəti ilə faiz xərclərinə xidmət etmək bir o qədər asan olar. Faizlərin ödənilməsi əmsalı təkcə borc artdıqda deyil, həm də mövcud öhdəliklər üzrə faiz dərəcəsi xidmətin qeyri-mümkün olduğu səviyyəyə yüksəldikdə pisləşir.

Faiz yükü nisbətini tamamlayan əsas göstərici həm şirkətlər, həm də ayrı-ayrı ölkələr üçün müəyyən edilə bilən borc xidmətlərinin ödənilməsi nisbətidir.

Geri ödəmə müddəti metodu

Geri ödəmə müddəti metodu (ing. payback period) — ilə bir investisiyaya çəkilən xərcin nə qədər müddətə geri dönəcəyi hesablanır.[1] Misal üçün hər il 1000 AZN gəlir gətirən 3000 AZN-lik bir investisiya üç illik geri ödəmə müddətinə sahibdir. İnvestisiyanın gətirdiyi gəlirlərin kumulyativ cəminin investisiya məbləğinə bərabər olduğu və ya onu keçdiyi il geri ödəmə ili olur.

== Məqsədi ==

Geri ödəmə müddəti metodu tez-tez istifadə edilən bir metoddur. Çünki akademik təhsil və çalışma sahəsindən asılı olmayan çox insan üçün istifadəsi asan və anlaşıqlıdır. Müəssisə bu metod vasitəsilə investisiya xərclərinin nə zaman geri dönəcəyini görür və buna uyğun olaraq investisiya layihəsinin reallaşdırılması ilə bağlı qərarını verir.

== Düsturu ==

Geri ödəmə müddəti əsasən il olaraq ifadə olunur. Hər il üçün xalis nağd pul mədaxili(1) = Nağd pul mədaxili(1) — nağd pul məxarici(1)hesablanır. Daha sonra xalis nağd pul mədaxillərinin kumulyativ cəmi hesablanır. Cəmi investisiya məbləğinə bərabər edən il isə geri ödəmə ili olur.[2]

Əgər hər il üçün pul daxil olmaları sabit(eyni) olarsa, geri ödəmə müddəti = İnvestisiya məbləği(C0) / təxmin olunan xalis nağd pul mədaxili(C)

P

P

=

C

0

C

{\displaystyle PP={\mathbb {C} _{0} \over C}}

Pul daxil olmaları müxtəlif olduqda isə aşağıdakı düsturdar istifadə edilir:

P

P

=

n

+

(

C

0

−

C

k

)

C

{\displaystyle {\displaystyle PP={n+{{(\mathbb {C} _{0}-\mathbb {C} _{k})} \over C}}}}

[3]

n — Pul daxilolmaların kumulyativ cəminin müsbətə keçdiyi ildən əvvəlki il

C0 — İnvestisiya məbləği

Ck — n -ci ilə qədər(n-ci ildə daxil olmaqla) pul daxil olmalarının kumulyativ cəmi

Bu düstur geri ödəmə müddətindən sonra ortaya çıxacaq dəyərləri (mənfi və ya müsbət) nəzərə almır.

Dörd nöqtənin mürəkkəb nisbəti

Dörd nöqtənin mürəkkəb nisbəti (ABCD) ilə işarə olunur. Proyektiv fəzanın bir düz xəttinə aid olan dörd nöqtənin mürəkkəb nisbəti üç nöqtənin sadə nisbətlərinin bölünməsindən alınan qismətə deyilir, yəni

(

A

B

C

D

)

=

[

A

B

,

C

]

[

A

B

,

D

]

{\displaystyle (ABCD)={\frac {[AB,C]}{[AB,D]}}}

Burada

[

A

B

,

C

]

{\displaystyle [AB,C]}

A

{\displaystyle A}

,

B

{\displaystyle B}

və

C

{\displaystyle C}

nöqtələrinin sadə nisbətləridir. Analoji qaydada dörd düz xəttin (şüanın) mürəkkəb nisbəti təyin olunur.

(

a

b

c

d

)

=

[

a

b

,

c

]

[

a

b

,

d

]

{\displaystyle (abcd)={\frac {[ab,c]}{[ab,d]}}}

Burada

[

a

b

,

c

]

{\displaystyle [ab,c]}

a

{\displaystyle a}

,

b

{\displaystyle b}

və

c

{\displaystyle c}

xətlərinin sadə nisbətidir.

Mürəkkəb nisbət proyektiv həndəsənin əsas anlayışlarından biridir və proyektiv çevirmənin çox mühüm variantıdır. Dörd nöqtənin mürəkkəb nisbəti proyektiv həndəsədə bir sıra teoremlərin isbatında istifadə olunur. Məsələn, Çeva və Meneley teoremləri bu nisbətin köməyi ilə isbat olunur. Dörd nöqtənin mürəkkəb nisbəti istənilən həqiqi ədədə bərabər ola bilər. Əgər dörd nöqtənin mürəkkəb nisbəti

(

−

1

)

{\displaystyle (-1)}

-ə bərabər olarsa, onda o, harmonik dördlük adlanır.

== Ədəbiyyat ==

M. Mərdanov, S. Mirzəyev, Ş. Sadıqov Məktəblinin riyaziyyatdan izahlı lüğəti.