Avans kapitalı

Avans kapitalı — istehsalın təşkilinə, avadanlığın alınmasına, sahibkarlıq fəaliyyətinə başlamasına mənfəət əldə etmək məqsədi ilə sərf olunan pul (və ya hər hansı digər əmlak). Müvəkkil kapitalın əmək vasitələrində — müxtəlif alətlərdə, avadanlıqlarda, tikililərdə təcəssüm olunmuş hissəsinə əsas kapital deyilir. Digər hissəsi — xammal və materialların dəyəri, əmək haqqı — dövriyyə kapitalına aiddir.

Avans kapitalı (ing. advanced capital) — gəlir əldə etməzdən əvvəl bir layihəyə əvvəllər yatırılmış pul və ya əmlak dəyərləridir. Vəsaitlər, adətən, yeni bir müəssisənin yaradılması da daxil olmaqla, onun sonrakı həyata keçirilməsi üçün konkret tapşırıq üçün nəzərdə tutulmuşdur.

İstehsal vasitələrinin əldə edilməsi, biznesin təşkili, gələcəkdə mənfəət gətirəcəyini vəd edən biznes layihələrinin həyata keçirilməsi üçün nəzərdə tutulan avans kapital. Başqa sözlə, avans kapitalı kapitala qoyulmuş avansdır. Belə kapital adətən konkret layihə üçün onun sonrakı həyata keçirilməsi (yeni müəssisənin, firmanın yaradılması, yeni biznesin təşkili) məqsədi ilə verilir.

Borc kapitalı

Borc kapitalı — borc şəklində alınan kapital. Kapitaldan fərqli olaraq, onun son tarixi var və qeyd-şərtsiz qaytarılır. Tipik olaraq, borc verənin xeyrinə dövri faiz tutulur. Borc kapitalı qısamüddətli (bir ilə qədər) və uzunmüddətli bölünür.

Bir qayda olaraq, şirkətin inkişafı zamanı aşağıdakı borc kapitalı növləri ilə qarşılaşır (cəlb etmə qaydasında sadalanır):

veksellər

lizinq

bank kreditləri

sindikatlaşdırılmış kreditlər

istiqrazlar

kredit qeydləri

sekuritləşdirilmiş aktivlər.

"Borc kapitalının" mənbəsinin dəyəri bərabərdir

1

,

8

∗

R

∗

(

1

−

T

)

+

(

I

−

1

,

8

)

∗

R

{\displaystyle 1,8*R*(1-T)+(I-1,8)*R}

, burada

R

{\displaystyle R}

– Yenidən maliyyələşdirmə dərəcəsi,

I

{\displaystyle I}

– kredit dərəcəsi,

T

{\displaystyle T}

– gəlir vergisi dərəcəsi.

== İstinadlar ==

== Ədəbiyyat ==

Алексей Герасименко. Финансовый менеджмент - это просто: Базовый курс для руководителей и начинающих специалистов. М.: Альпина Паблишер. 2013.

Dövriyyə kapitalı

Dövriyyə kapitalı — Adam Smitin klassik siyasi iqtisadiyyat konsepsiyası. Həmçinin Karl Marksın siyasi iqtisadiyyatın əsas anlayışlarından biri hesab edilir. Dövriyyə kapitalı əsas kapital kimi sahibkarlıq sahəsinin tərəqqi ilə inkişaf edən müəyyən istehsal münasibətlərini ifadə edir.

Mühasibatlıq termini olan öz dövriyyə vəsaiti ilə qarışdırılmamalıdır. Öz dövriyyə kapitalı (bəzən xalis dövriyyə kapitalı) cari aktivlər ilə cari öhdəliklər arasındakı fərqdir, burada dövriyyə kapitalı istifadəsini şirkət tərəfindən həyata keçirilən obyektlərə bir reproduksiya dövrü və ya nisbətən qısa təqvim dövrü ərzində (adətən bir ildən çox olmayan) yatırılan maliyyə resurslarıdır.

== İzahı ==

Dövriyyə kapitalı hər bir əməliyyat dövrü ərzində cari əməliyyatlara qoyulan kapitaldır. Bu, çox vaxt dövriyyə aktivləri, dövriyyə kapitalı kimi şərh olunur.

Dövriyyə kapitalı yalnız bir istehsal tsiklində iştirak edərək öz dəyərini tamamilə məhsula köçürür, əsas kapital isə istehsal prosesində dəfələrlə iştirak edərək, öz dəyərini hissə-hissə məhsula köçürür. Buna görə də dövriyyə kapitalı əsas kapitala nisbətən daha tez dövr edir. Avans kapitalının ümumi məbləğində dövriyyə kapitalının payının artması ilə bütün kapitalın dövriyyə müddəti azalır.

İnsan kapitalı

İnsan kapitalı — insanın cəmiyyətdə özünü tam realizə etmək və cəmiyyətin imkanlarından tam istifadə etmək üçün insanın biliyinin, bacarığının, əlaqələrinin, peşəkarlığının cəmi. Bu intellekt, sağlamlıq, bilik, keyfiyyətli əmək və keyfiyyətli həyat şəraitidir. İlk dəfə termin Teodor Şuls tərəfindən işlədilib, sonradan davamçısı Heri Bekker tərəfindən inkişaf etdirilib. İsbat edilib ki, insan fəaliyyətinə effektli iqtisadi baxış çox vacibdir.

İlk dövrdə insan kapitalı dedikdə, insana sərf edilən investisiya başa düşülürdü. Sonradan anlayış genişləndirildi, bura insanın istehlak xərcləri — ailəsinə çəkilən xərc, təhsil, səhiyyə xərcləri, mədəni tələbləri aid edilməyə başlandı. Bu sahəyə dövlətin də xərcləri aid edilir.

== Ədəbiyyat ==

Shultz T. Human Capital in the International Encyclopedia of the Social Sciences. N. Y., 1968, vol. 6.

Nizamnamə kapitalı

Nizamnamə kapitalı— dövlət qeydiyyatından keçmiş təşkilatın təsis sənədlərində müəyyən edilmiş məbləğdir. Nizamnamə kapitalı hüquqi şəxsin kreditorlarının maraqlarını təmin edən əmlakının minimum məbləğini müəyyən edir.

== Nizamnamə kapitalının funksiyaları ==

Bölüşdürmə – şirkətin kimə və hansı nisbətdə məxsus olduğunu göstərir. Təsisçilərin hər biri nizamnamə kapitalına nə qədər sərmayə qoyubsa, pay da ona uyğun müəyyənləşdirilir.

Zəmanət – şirkət iflas etdiyi təqdirdə, kreditorlar pullarının bir hissəsini geri qaytara bilirlər.

Nüfuz – nizamnamə kapitalı nə qədər yüksək olsa, müştərilərin, maliyyə qurumlarının və biznes tərəfdaşların ona qarşı olan inamı da bir o qədər yüksək olur.

Aşağı nizamnamə kapitalı hüquqi şəxsin etibarsız olduğu demək deyil. Hətta böyük şirkətlərin belə nizamnamə kapitalı minimum olur, lakin böyük nizamnamə kapitalı kontragentin şübhəsiz etibarlı olduğunu göstərir – əgər hər hansısa iddialarınız olsa, onları nizamnamə kapitalı hesabına kompensasiya edə biləcəksiniz.

== Faktları ==

Nizamnamə kapitalının olması – şirkətin dövlət qeydiyyatı üçün əsas şərtlərdən biridir.

Nizamnamə kapitalı zamanla artırıla və ya azaldıla bilər.

Ticarət kapitalı

Ticarət kapitalı — dövriyyə sferasında ayrıca kapitalistlər qrupunun işlətdiyi sənaye kapitalının təcrid olunmuş hissəsi. Onun xüsusi funksiyası malların və onlarda olan izafi dəyərin satışı prosesinə xidmət etməkdir. Kapitalizmdən əvvəlki formasiyalarda ticarət kapitalı kapitalın müstəqil və dominant forması idi.

== Tarixi ==

Ticarət kapitalı kapitalist istehsal tərzinin doğulmasından çox əvvəl yaranmış və tarixən sənaye kapitalından əvvəl olmuşdur. Feodalizmin parçalanması dövründə o, kapitalist istehsal üsulunun formalaşmasına, xırda əmtəə istehsalçılarının məhvinin sürətləndirilməsinə, feodalların təsərrüfat təsərrüfatlarının bazar münasibətlərinə cəlb edilməsinə, mənfəət və mənfəət məqsədlərinə tabe edilməsinə fəal töhfə verib. zənginləşdirmə. Ticarət kapitalı regionlar və ölkələr arasında iqtisadi əlaqələrin inkişafında, milli və dünya bazarlarının formalaşmasında mühüm rol oynamışdır.

== Ticarət kapitalının funksiyaları ==

Ticarət kapitalının fəaliyyətinin son məqsədi ticarət mənfəəti əldə etməkdir.

Əmtəə kapitalının pul kapitalına, yəni satışa çevrilməsi.

Ticarət kapitalı məcmu kapitalın dövriyyə sürətini sürətləndirir.

Vençur kapitalı

Vençur kapitalı (bəzən VC kimi də qısaldılır) adətən ilkin mərhələdə, yüksək potensiallı və yüksək riskli startap və ya inkişaf etməkdə olan şirkətlərə təqdim edilən özəl kapital maliyyələşdirmə növü. Bu, investorların yüksək inkişaf potensialına malik şirkətləri müəyyən etməyə və investisiyalarından əhəmiyyətli gəlir əldə etmək üçün böyüməyə kömək etməyə çalışdıqları yüksək riskli, yüksək gəlir potensiallı investisiya modelidir. Vençur kapitalistləri adətən xüsusi sənaye sahələrində təcrübəyə malikdirlər və sərmayə qoyduqları şirkətlərə dəstək və təlimat verirlər. Maliyyələşdirmə müqabilində vençur kapitalistləri əksər hallarda şirkətdən kapital alır və ya biznesə tərəfdaş olurlar.

Startaplar yüksək qeyri-müəyyənliklə üzləşdikləri üçün VC investisiyalarının uğursuzluq nisbətləri yüksəkdir. Startaplar adətən innovativ texnologiyaya və ya biznes modelinə əsaslanır və onlar adətən informasiya texnologiyaları (İT), təmiz texnologiya və ya biotexnologiya kimi yüksək texnologiyalı sənayelərdən olurlar.

Tipik vençur kapital qoyuluşları "toxum maliyyələşdirməsinin" birinci mərhələsindən sonra baş verir. Böyüməni maliyyələşdirmək üçün korporativ vençur kapitalının birinci mərhələsi A seriyası adlanır.

Maliyyə kapitalı

Maliyyə kapitalı (ing. financial capital) — sənaye və bank inhisarlarının birləşməsi nəticəsində yaranan kapital.

== Tarixi ==

Kapital və onun tarixi retrospektivdə təkamülü bir çox tipologiyaların yaranmasına səbəb olmuşdur ki, onların arasında maliyyə kapitalı xüsusi yer tutur. Müasir cəmiyyətdə sonuncu iqtisadi münasibətlərin dominant xüsusiyyətinə çevrilir və yeni obyektiv reallığa daxil olmağın optimal yollarını tapmaq üçün artan elmi və praktik maraq doğurur.

II Dünya Müharibəsindən sonra (1939–45) elmi-texniki inqilab şəraitində kredit, hesablaşma və ödəniş əməliyyatlarının miqyasının artması ilə əlaqədar bankların və sənaye inhisarlarının birləşməsi gücləndi. Kapitalist ölkələrində sənaye konsernlərinin balans hesabatlarının təhlili göstərir ki, borc kapitalından istifadə etməyən müəssisələr praktiki olaraq yoxdur.

== Təsviri ==

Bütün kapitalist ölkələrində müəssisələrin özünümaliyyələşdirməsinin əhəmiyyətinin artması bank kreditinin rolunu azaltmadı. Kredit kapitalı bazarında ixtisaslaşma baş verdi və yeni kredit-maliyyə institutları sürətlə inkişaf etdi: sığorta institutları, pensiya fondları, investisiya şirkətləri, əmanət və kredit assosiasiyaları və digər ixtisaslaşmış institutlar, lakin maliyyə institutlarının strukturuna təsir göstərir. bu qurumların əksəriyyəti ya birbaşa inhisarçı banklara tabedir, ya da onlarla sıx birləşir.

İnhisarçı kommersiya bankları kapital bazarında əsas qüvvə olaraq qalır.

Sahibkar kapitalı

Sahibkar kapitalı (rus. Собственный капитал) — mənfəət əldə etmək məqsədilə birbaşa və ya dolayı yolla istehsala yatırılan vəsaitdir. Sahibkar kapitalı kimi bir qayda olaraq özəl kapital istifadə edilir. Amma bəzən dövlət və ya dövlətə məxsus olan müəssisə də xaricdə vəsait qoyuluşunu həyata keçirir.

XX əsrin sonuna dünya təsərrüfatında miqrasiya edən kapitalın 60%-dən çoxu özəl subyektlərə — korporasiyalara, transmilli şirkətlərə, banklara, sığorta, investisiya şirkətlərinə, pensiya fondlarına məxsus idi. Son onillikdə kapitalın beynəlxalq hərəkətində bankların payının azalması tendensiyası və eyni zamanda transmilli şirkətlərin kapitalının payının artımı meyli müşahidə edilməkdədir.

Sənayecə inkişaf etmiş ölkələr arasında miqrasiya edən kapitalın 80%-i özəl kapitaldır və onun həcmi getdikcə artır.

1990-cı illərdə dünya təsərrüfatında hərəkət edən kapitalda dövlət kapitalının həcmi 20% həcmində qiymətləndirilir.

İstehsal kapitalı

İstehsal kapitalı (ing. physical capital; fiziki, real) — biznesə yatırılan, istehsal vasitələri şəklində yaradılan gəlir mənbəyi: maşın, avadanlıq, binalar, tikililər, torpaq, xammal ehtiyatları, yarımfabrikatlar , mal və xidmətlər istehsalı üçün istifadə olunan hazır məhsullar.

İstehsalda bilavasitə istifadə olunan kapital forması — istehsal vasitələri. İstehsal kapitalının miqdarı istehsal vasitələrinin qiymətləndirilməsi əsasında müəyyən edilir. Bir qayda olaraq, istehsal kapitalı öz dəyərini amortizasiya və ya icarə ödənişləri şəklində məhsullara köçürür.

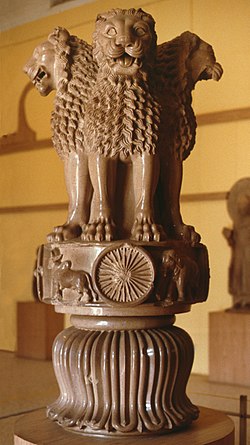

Aşokanın şir kapitalı

Aşokanın şir kapitalı (hind. अशोकस्य चतुर्मुखसिंहस्तम्भः )müxtəlif heyvan təsvirləri ilə bəzədilmiş təmələ malik, bir-birinə arxalarını söykəmiş dörd Asiya şiri heykəlidir. 1950-ci ildə heykəlin qrafik təsviri Hindistan gerbi kimi rəsmi təsdiqlənmişdir. Heykəl, mühüm buddist ziyarətgahı olan Sarnatda e.ə. 250-ci ildə imperator Aşokanın sifarişi ilə Aşoka dirəyi kimi tanınan abidənin zirvəsində ucaldılmışdır. Bəzən Aşoka sütunu da adlandırılan dirək hazırda ucaldıldığı yerdə olsa da, vaxtilə onun zirvəsində yerləşən heykəl Hindistanın Uttar Pradeş ştatındakı Sarnat muzeyində saxlanılır. Təməllə birlikdə 2.15 metr hündürlüyə malik olan əsər, dövrümüzə çatmış digər kapitallarla müqayisədə daha mürəkkəb quruluşa malikdir. Aşokanın sifarişi ilə hazırlanmış və üzərində Aşoka qanunları həkk edilmiş bu sütunlar bütün Hindistan ərazisinə səpələnmişdir. Onların bəzilərinin üzərində tək heyvan fiqurları, Sançi məbədindəki sütunun üzərində isə zədələnmiş dörd şir heykəli vardır.

Kapital yaxşı yonulmuş qumdaşından hazırlanmış və həmişə sütundan ayrı detal olmuşdur.

Emissiya

Pulların emissiyası (ing. Money creation) — bu tədavülə əlavə pul buraxmaqdır ki, bu da tədavüldə olan pul kütləsinin artımına gətirir çıхarır. Emissiya (ing. issue) — bütün növ pul nişanlarının və qiymətli kağızların dövriyyəyə buraxılması. Pul nişanlarının emissiyası bir qayda olaraq dövlətə məxsusdur. Pulun emissiyasını ölkənin Mərkəzi Bankı həyata keçirir. Qiymətli kağızların emissiyası isə həm dövlət orqanları, həm də qeyri-dövlət qurumları tərəfindən həyata keçirilə bilər. Məhz bu cəhətinə görə qiymətli kağızları 2 qrupda təsnifləşdirilir: dövlət və qeyri dövlət .

== Haqqında ==

Tədavülə pul buraxmaq hər gün bank əməliyyatları aparılan zaman icra olunur. Nağd pulun tədavülə buraxılması kassa əməliyyatı aparılan vaxt baş verir bu da bankların müştərilərə öz kassalarından nağd pul verməsi ilə davam edir (əməkhaqqının ödənişi, nağd formada əhaliyə verilən ssudalar).

Səhm

Səhm — öz sahibinə emitentin (səhmi buraxan şirkətin) gəlirinin bir hissəsini dividend şəklində almaq, emitentin idarə olunmasında iştirak etmək və emitentin ləğvi halında geridə qalan əmlakın bölüşdürülməsi zamanı həmin əmlakın bir hissəsini əldə etmək hüququnu verən pay qiymətli kağızıdır.

== Növləri ==

Səhmin iki növü vardır:

Adi səhm

İmtiyazlı səhm

Adi səhm — sahibinin səhmdar cəmiyyətinin gəlirinin bir hissəsini dividend şəklində almaq, cəmiyyətin idarə edilməsində iştirak etmək və ləğv edildiyi halda yerdə qalan əmlakın bir hissəsini əldə etmək hüquqlarını təsbit edir.

İmtiyazlı səhm — sahibinin malik olduğu səhmin nominalından müəyyən faizlə ifadə olunmuş ölçüdə dividend almaq hüququnu təsbit edir və bu dividendin alınmasında digər adi səhm sahiblərinə nisbətən üstünlük hüququnu təmin edir.

== Buraxılma halları ==

Səhmlər aşağıdakı hallarda buraxılır:

Səhmdar cəmiyyətlə yaradıldıqda

Müəssisənln və ya təşkilatın səhmdar cəmiyyətlnə çevrilməsi zamanı

Nizamnamə kapitalının artırılması zamanı

== Xüsusiyyətləri ==

Səhmlərin bir neçə xüsusiyyəti var:

Səhm — mülkiyyət tituludur

Səhmin "mövcudluğu" müddəti yoxdur

Səhmlərə bilinməzlik xasdır

Səhmlərə məhdud məsuliyyət xasdır

Səhmlər bölünə və birləşə bilərlər

== İstinadlar ==

== Xarici keçidlər ==

Səhm nədir və necə alınır?

Emissiya prospekti

Emissiya prospekti — (ing. Prospectus)- Müəyyən qiymətli kağızın yeni buraxılışı (emissiyası) zamanı qiymətli kağızlar bazarının buraxılışının tənzimləməsi üzrə səlahiyyətli quruma təqdim edilən, emitent və buraxılan kağız haqqında məlumatlar əks olunan sənəd.

Termoelektron emissiya

Termoelektron emissiya — yüksək tempraturun köməyi ilə elektronun metaldan ayrılması hadisəsi. İlk dəfə 1881‐ci ildə Amerika ixtiraçısı Tomas Edison tərəfindən aşkar edilmişdir. O, kömür elektrodlu közərmə lampaları ilə təcrübələr apararkən lampada vakuum yaratmış və buraya kömür teldən əlavə, həm də müstəvi metal lövhə yerləşdirmişdir. Metal lövhəni naqil vasitəsi ilə qalvanometrə sonra isə xarici gərginlik mənbəyinin müsbət qütbünə birləşdirdikdə, qalvanometrin cərəyan göstərdiyini müşahidə etmişdir. Həmin lövhəni mənbəyin mənfi qütbünə birləşdirdikdə isə qalvanometrdən cərəyan keçməmişdir. Bu effekt, Edison effekti, qızmış metalların və başqa cisimlərin qaz və ya vakuumda özündən elektron buraxması hadisəsi isə termoelektron emissiya adlandırıldı.

Adi səhm

Adi səhm — səhmdar cəmiyyəti tərəfindən buraxılmış qiymətli kağız səhmdar cəmiyyətinin nizamnamə kapitalında paya mülkiyyət hüququnu təsdiq edir, cəmiyyətin idarə edilməsində iştirak etmək, ləğv edildikdə əmlakın bir hissəsini almaq hüququ verir. Cəmiyyət, habelə Səhmdarlar Yığıncağının və Direktorlar Şurasının (Müşahidə Şurasının) müvafiq qərarları qəbul edildikdə, sabit olmayan dividendlər şəklində mənfəətin bir hissəsini almaq.

Bundan əlavə, mövcud milli qanunvericiliklə dividendlərin ödənilməsinə məhdudiyyətlər qoyula bilər. Beləliklə, məsələn, Rusiyada maliyyə hesabatlarında müəssisənin hesabat dövrü üçün xalis mənfəəti göstərilmədikdə və ya məhkəmə qərarları olduqda (beynəlxalq arbitraj məhkəmələri də daxil olmaqla) dividendlərin ödənilməsi qadağandır.

Dividendlər imtiyazlı səhmlərin sahiblərinə faizlər ödənildikdən sonra mənfəətin qalan hissəsindən ödənilir. Adi səhmlərin sahibləri, bir qayda olaraq, səhmdarların ümumi yığıncağında səs vermək hüququna malikdirlər. Adi səhmlər üzrə dividendlərə zəmanət verilmir. Adi səhmlər fond birjasında və ya birjadan kənar satılır. Rusiyada adi səhmlərin mübadilə dəyəri çox vaxt imtiyazlı səhmlərin dəyərindən yüksək olur.

Səhm sertifikatı

Səhm sertifikatı — əmlakın dəyərini təsdiq edən sənədlərə istinad edən hüquqi anlayış.

== Ümumi müddəalar ==

Bu ifadə, Sənətə uyğun olaraq ümumi paylı mülkiyyətdə pay mənasını verən "pay" sözündən ibarətdir. Mülkiyyət üçün Almaniya Mülki Məcəlləsinin 1008-ci maddəsi və sənəd kimi "sertifikat" sözləri. Bir qayda olaraq, "səhm sertifikatı" sözü məhz investisiya sertifikatıdır, 2-ci maddənin 4-cü bəndinə uyğun olaraq eyni zamanda maliyyə aləti olan və investisiya mülkiyyətində payı təmsil edən qiymətli kağızdır.

== İnvestisiya sertifikatları ==

İnvestisiya fondlarında "səhm sertifikatı"nın hüquqi anlayışına rast gəlinir. İnvestisiya Məcəlləsində investisiya sertifikatları "səhm sertifikatları" adlanır; onlar investisiya fondunun fərdi əmlakında payı sənədləşdirir və adlı qiymətli kağızlar və ya sifarişli qiymətli kağızlar ola bilər (İnvestisiya Məcəlləsinin 95-ci maddəsinin 1-ci bəndi). Səhmin dəyəri fərdi əmlakın xalis inventar dəyərinin buraxılmış səhmlərin sayına bölünməsi əsasında hesablanır. Nə depozitar təşkilatı, nə də investisiya şirkəti tərəfindən imzalanmamış səhm sertifikatı etibarsızdır.

Sulanmış səhm

Sulanmış səhm və ya sulu səhm (ing. Watered stock) — şirkətin səhmlərinin dəyərinin süni şəkildə artırılmasını ifadə edən maliyyə termini. Bu, investorları yanlış yönləndirmək və şirkəti olduğundan daha dəyərli göstərmək məqsədi daşıyır.

== Mənşəyi ==

"Sulanmış səhm" termininin kökləri XIX əsrə gedir. Bu anlayış, maldarlıq dövründə satışdan əvvəl heyvanların çəkisini artırmaq məqsədilə istifadə olunan bir praktikadan gəlir. Mal-qara sahibləri, heyvanların çəkisini artırmaq üçün onlara duz verərək susuzluqlarını artırır və daha sonra onların çoxlu su içmələrinə imkan yaradırdılar. Beləliklə, heyvanlar daha ağırlaşır və daha yüksək qiymətə satılırdı. Bu praktikadan maliyyə dünyasında səhmlərin qiymətinin artırılması məqsədilə istifadə edilərək, "watered stock" anlayışı meydana çıxmışdır. Xüsusən Nyu-Yorkda bu terminin tanınmasında heyvandarlıq biznesi ilə məşğul olan və bu praktikadan faydalanan maliyyəçi Daniel Dryunun rolu olduğu qəbul edilir.

Pozitron emissiya tomoqrafiyası

Pozitron emissiya tomoqrafiyası (qısaldılmış PET, həmçinin iki foton emissiya tomoqrafiyası kimi də tanınır) — insanın və ya heyvanların daxili orqanlarını öyrənmək üçün radionuklid tomoqrafiya üsulu. Metod pozitronların elektronlarla annihilyasiyası nəticəsində yaranan bir cüt qamma şüalarının qeydə alınmasına əsaslanır. Pozitronlar, tədqiqatdan əvvəl orqanizmə daxil olan bir radiofarmasevtik dərmanın bir hissəsi olan bir radionuklidin pozitron beta parçalanmasından yaranır. Maddədə (xüsusən də orqanizmin toxumasında) dayanmış pozitronun mühitin elektronlarından biri ilə məhv edilməsi eyni enerjiyə malik iki qamma kvant yaradır, bir düz xətt boyunca əks istiqamətlərə yayılır. Tədqiq olunan obyektin ətrafında yerləşən detektorların böyük dəsti və onlardan gələn siqnalların kompüterlə işlənməsi skan edilmiş obyektdə radionuklidin paylanmasının üçölçülü yenidən qurulmasını həyata keçirməyə imkan verir. Demək olar ki, həmişə PET tomoqrafı KT və ya MRT skaneri ilə birləşdirilir.

Səhm üzrə mənfəət

Səhm üzrə mənfəət (ing. Earnings per share, EPS) — şirkətin bölüşdürülə bilən xalis mənfəətinin adi səhmlərin orta illik sayına nisbətinə bərabər olan maliyyə göstəricisi. Səhm üzrə mənfəət fond bazarında fəaliyyət göstərən şirkətlərin investisiya cəlbediciliyini və səmərəliliyini müqayisə etmək üçün istifadə olunan əsas göstəricilərdən biridir.

== Səhm üzrə mənfəətin hesablanması ==

Səhm üzrə mənfəət düsturla müəyyən edilir:

E

P

S

=

I

N

−

D

P

S

A

{\displaystyle EPS={\frac {I_{N}-D_{P}}{S_{A}}}}

,

burada

I

N

{\displaystyle I_{N}}

— hesabat dövrünün xalis mənfəətidir,

D

P

{\displaystyle D_{P}}

— imtiyazlı səhmlər üzrə dividendlər,

S

A

{\displaystyle S_{A}}

— hesabat dövrü ərzində dövriyyədə olan adi səhmlərin orta çəkili sayıdır.

S

A

{\displaystyle S_{A}}

hesablanarkən hesabat dövründə adi səhmlərin sayında baş vermiş bütün dəyişikliklər nəzərə alınır.

Hesablanmış EPS dəyəri sıfırdan azdırsa, səhm üzrə itki haqqında danışmaq mənasızdır.

Faktiki dövriyyədə olan səhmlərin sayı nəzərə alınmaqla hesablanan səhm üzrə əsas mənfəət (ing. forward EPS) adlanır.

Həmçinin, səhmlərin sayında mümkün dəyişiklikləri və digər qiymətli kağızların adi səhmlərə çevrilməsi (məsələn, opsionların həyata keçirilməsi, istiqrazların konvertasiyası, yeni səhmlərlə imtiyazlı dividendlərin ödənilməsi).

== Səhm üzrə mənfəətin hesablanması üçün düstur ==

IAS 33 standartına əsasən, hesabat dövrü üçün səhm üzrə mənfəətin hesablanması üçün ümumi düstur belədir:

Səhm üzrə əsas mənfəət = Adi səhmdarlara aid edilən dövr üzrə mənfəət (zərər) / Hesabat dövründə dövriyyədə olan adi səhmlərin orta çəkili sayı

adi səhm kapital aləti olduqda və adi səhmlərin sahiblərinə aid edilən dövr üçün mənfəət (zərər) gəlir vergisi, nəzarət hüququ olmayan səhmdarların səhmləri, imtiyazlı səhmlər üzrə dividendlər, adi səhmlərin orta çəkili sayı çıxılmaqla konsolidasiya edilmiş mənfəətdir.