Buxarlanma

Buxarlanma — maddənin maye haldan qaz halına keçməsi prosesi, bitkinin transpirasiyası, heyvanat aləminin tərləməsi, onların tənəffüsü, həmçinin torpaq səthindən buxarlanma nəticəsində rütubətin atmosferə keçməsi. Buxarlanma sürətdən, temperaturdan, mayenin növündən və mayenin açıq səthinin sahəsindən asılıdır. Sublimasiya-maddənin bərk halından birbaşa qaz halına keçməsidir. Desyblimasiya-maddənin qaz halından birbaşa bərk halına keçməsidir

Adətən buxarlanma dedikdə suyun buxara çevrilməsi başa düşülür. Su ilə kifayət qədər təmin olunmuş ərazilərdə temperatur yüksəldikcə buxarlanma da artır. Torpaq səthindən suyun buxarlanması meteoroloji şəraitdən, torpağın nəmliyindən, mexaniki tərkibindən, bitki örtüyünün sıxlığından asılıdır.

Buxarlanmadan aqrotexniki üsulların hazırlanmasında, suvarma vaxtı və normasının təyin edilməsində, kənd təsərrüfatı bitkiləri çeşidlərinin quraqlığa davamlığına görə rayonlaşdırılmasında istifadə olunur. Torpaq və su səthindən buxarlanmaya meteoroloji şərtlər təsir edir. Bitkilərin rütubətliyə olan tələbi müəyyən üsullar ilə təyin edilir. Bunun üçün ayrı-ayrı kənd təsərrüfatı bitkilərinin buxarlandırma qabiliyyəti, torpağın rütubətliyi, yağıntıların miqdarı, buxarlanma qabiliyyəti kimi əsas şərtlər nəzərə alınır.

Faiz dərəcəsi

Faiz dərəcəsi — müəyyən bir müddət (ay, rüb, il) hesablanmış kredit alıcısının istifadə etdiyi üçün ödədiyi kredit məbləğinin faizi ilə göstərilən məbləğ.

Pul nəzəriyyəsi baxımından faiz dərəcəsi bir dəyər anbarı kimi pulun qiymətidir.

Faiz gəliri — müxtəlif formalarda (borclar, kreditlər) borcda kapital təmin edilməsindən əldə edilən gəlir və ya qiymətli kağızlara yatırımlardan əldə edilən gəlirdir.

== Faiz dərəcələrinin tarixi ==

Son iki əsrdə baza faizləri ya milli hökumətlər, ya da mərkəzi banklar tərəfindən təyin edilmişdir. Məsələn, ABŞ Federal Ehtiyat Fondunun dərəcəsi 1954-2008 arasında% 0,25 ilə 19% arasında, İngiltərə Bankının baza faizləri 1989 ilə 2009 arasında% 0,5 ilə% 15 arasında dəyişmişdir və Almaniyada baza nisbətlərində yayılma 1920-ci illərdə% 90-dan 2000-ci illərdə təxminən 2% -ə qədər dəyişdi . 2007-ci ildə Hiperinflyasiya spiralini aşmağa çalışarkən, Zimbabve Ehtiyat Bankı kredit faizlərini% 800-ə qaldırdı .

== Faiz dərəcələrinin növləri ==

Faiz dərəcələrinin bir neçə növü vardır

=== Sabit və üzən dərəcələr ===

Faizənin zaman keçdikcə dəyişib-dəyişməməsindən asılı olaraq sabit və üzən faiz dərəcələri mövcuddur:

Sabit faiz dərəcəsi sabitdir, müəyyən bir müddət üçün müəyyən edilir və heç bir şərtdən asılı deyildir.

Üzən faiz dərəcəsi dövri olaraq nəzərdən keçirilməlidir. Faiz dəyişikliyi müəyyən göstəricilərin dalğalanmasına əsasən həyata keçirilir. Bu cür göstəricilərin klassik nümunəsi London banklararası təklif dərəcəsidir (LIBOR, London banklararası kredit bazarındakı orta ölçülmüş faiz dərəcəsi).

Qazanc dərəcəsi

Qazanc dərəcəsi (ing. rate of return və ya ing. rate of profit) — müəyyən bir müddət (dövr) üçün mənfəətin bu dövrün əvvəlindən əvvəl irəliləmiş kapitala nisbəti olan iqtisadi xüsusiyyət (bir qayda olaraq, müddətin müddəti bir ilə bərabər götürülür). Mənfəət dərəcəsinin böyüklüyü, artıq dəyər dərəcəsindən, kapitalın üzvi tərkibindən və kapital dövriyyəsi vaxtından asılıdır. Sənayələrarası rəqabət milli iqtisadiyyatın müxtəlif sahələrinə ayrılan bərabər kapital üçün orta mənfəət dərəcəsinin yaradılmasına gətirib çıxarır.

Müasir şəraitdə obyektiv olaraq qaçılmaz olan kapitalın üzvi tərkibinin böyüməsi mənfəət nisbətinin düşmə meylini müəyyənləşdirir. Gəlirlik dərəcəsinin strukturu: firmanın öz kapitalının dəyəri; sənaye üçün orta gəlir dərəcəsi; müəyyən bir firmanın gəlir dərəcəsi. Gəlirlik dərəcəsi bazar iqtisadiyyatının əsas kateqoriyalarından biridir. Müasir şəraitdə funksional məqsədi bir tərəfdən inhisarların qiymətləri tənzimləmək üçün bu göstəricidən istifadə etməsidir; digər tərəfdən, cəmiyyət müxtəlif sənaye sahələrində mənfəət nisbətində böyük bir dəyişikliyin olmadığı hallarda meydana gələn tələb və təklif arasındakı ən böyük tarazlığı görər.

== Tarixi xərc və bazar dəyəri ==

Mənfəət dərəcəsi qoyulmuş kapitalın tərifindən asılıdır.

Uçot dərəcəsi

Uçot dərəcəsi (yenidən maliyyələşmə dərəcəsi) –(ing. discount rate) – Mərkəzi Bankın ölkənin digər banklarını pul kütləsi ilə təmin etməsidir. Sadə dillə desək, Mərkəzi bank kommersiya bankları və digər maliyyə təşkilatlarına kredit verir, onlar isə öz növbəsində həm adi vətəndaşları (fiziki şəxslər), həm də müxtəlif şirkət və təşkilatları (hüquqi şəxslər) kreditlə təmin edir.

Təcrübədə isə bu aşağıdakı formada həyata keçirilir:

Tutaq ki, kommersiya bankı Mərkəzi bankdan 1 milyon dollar götürə bilər. 1 ildən sonra isə o Mərkəzi Banka ondan əldə etdiyi ümumi məbləği və həmin dövr ərzində toplanmış yenidən maliyyələşmə dərəcəsini (uçot dərəcəsini) geri qaytarmalıdır.

Həmin il ərzində kommersiya bankı həmin pulları uçot dərəcəsindən yüksək faizlə əhaliyə və təşkilatlara kredit olaraq verir və gəlir əldə edir. Bunu rəqəmlərlə izah etməli olsaq tutaq ki, Mərkəzi Bankın təyin etdiyi yenidən maliyyələşmə dərəcəsi 10% təşkil edir. Bank Mərkəzi Bankdan 10%-lə məbləği əldə edir və onu vətəndaşlara 18%-lə kredit şəklində verir. Aradakı fərqi kommersiya bankı və yaxud kredit təşkilatı gəlir olaraq əldə edir.

== Uçot dərəcəsinin təyin edilməsi ==

Uçot dərəcəsi ölkədəki cari iqtisadi vəziyyət və inflyasiya səviyyəsi nəzərə alınaraq təyin edilir.

İşsizlik dərəcəsi

İşsizlik (ing. unemployment) — iqtisadi fəal əhalinin müəyyən hissəsinin öz iş qüvvəsini tətbiq edə bilmədiyini əks etdirən sosial-iqtisadi hadisədir. İşsizlik insanlara birbaşa və ən sərt şəkildə təsir edən makroiqtisadi problemdir. İşsizliyin tez-tez siyasi müzakirələrin mərkəzində olması da təəccüblü deyildir. İşsizliyin yüksək səviyyəsi iş qüvvəsi resursundan dövlətin səmərəli istifadə qabiliyyətinin olmadığını göstərir. İşsizliyi doğuran amillər: iqtisadi böhran, yüksək inflyasiya, iqtisadiyyatın struktur yenidənqurulması, texniki tərəqqi, dövlətin demoqrafik siyasəti və s.

Ölkədə işsizliyin səviyyəsinin xarakteristikası üçün müxtəlif göstəricilərdən istifadə olunur; işsizlərin ümumi sayı, iqtisadi fəal əhalinin ümumi sayında işsizlərin xüsusi çəkisi, işsizliyin orta davamlılığı, uzunmüddətli işsizlərin iqtisadi fəal əhalidə payı və s. İşsizliyin real miqyasının müəyyənləşdirilməsində gizli işsizlik amili cətinlik yaradır.

İqtisadiyyatda işsizliyin həcmi işçi qüvvəsində çalışmayan hissənin faiz göstəricisi əks etdirən işsizlik dərəcəsi ilə ölçülür. İşsizlik dərəcəsinin hesablanması üçn ilk növbədə aşağıdakı 4 kateqoriya müəyyən edilməlidir:

Məşğullar.

İşıqlanma dərəcəsi

İşıqlanma dərəcəsi (ing. illuminance, rus. освещенность, türk. aydınlatma şiddeti) – bir şeyin üzərinə düşən işığın miqdarı və ya səthin bir hissəsinin işıqlandırılması. Beynəlxalq vahidlər sistemində işıqlanmanın ölçü vahidi 1 lüks hesab olunur. Bu anlayışdan televiziya texnikasında, kompüterlərin displeylərinin və başqa oxşar optik qurğuların təsvirində istifadə edilir.

== Ədəbiyyat ==

İsmayıl Calallı (Sadıqov), “İnformatika terminlərinin izahlı lüğəti”, 2017, “Bakı” nəşriyyatı, 996 s.

APİ dərəcəsi

APİ dərəcəsi — neft mayesinin su ilə nə qədər ağır və ya yüngül olduğunu göstərən ölçüdür: onun API dərəcəsi 10-dan çox olarsa, o, daha yüngüldür və su üzərində üzür; 10-dan azdırsa, daha ağırdır və batır.

Beləliklə, API çəkisi neft mayesinin sıxlığının suya nisbətən tərs ölçüsüdür (həmçinin xüsusi çəkisi kimi tanınır). Neft mayelərinin sıxlığını müqayisə etmək üçün istifadə olunur. Məsələn, bir neft mayesi digərindən daha az sıxdırsa, daha böyük API çəkisi var.

1916-cı ildə ABŞ Milli Standartlar Bürosu 1768-ci ildə Fransada hazırlanmış Baume şkalasını sudan daha az sıx olan mayelərin xüsusi çəkisini ölçmək üçün ABŞ standartı kimi qəbul etdi.

Vergi dərəcəsi

Vergi dərəcəsi (ing. Tax rate) — vergi məbləğinin vergiyə cəlb edilən gəlirin və ya obyektin dəyərinə nisbətidir. O, müxtəlif vergi növləri üzrə fərqli olur və iqtisadi, sosial və hüquqi amillərdən asılı olaraq təyin edilir. Vergi dərəcələri adətən qanunvericiliklə müəyyən edilir və müxtəlif ölkələrdə fərqli ola bilər.

Vergi dərəcələri dövlətin iqtisadi siyasətini əks etdirir və gəlirləri, istehlakı və investisiyaları stimullaşdırmaq və ya məhdudlaşdırmaq üçün istifadə edilə bilər.

== Növləri ==

Sabit dərəcə (ing. Flat Rate) — gəlirdən və ya mənbədən asılı olmayaraq, hamıya eyni faiz tətbiq edilir. Məsələn gəlirin 10%-i sabit vergi dərəcəsi kimi müəyyən edilə bilər.

Proqressiv dərəcə (ing. Progressive Rate) — gəlir və ya dəyər artdıqca vergi dərəcəsi yüksəlir.

Ayrılığın altı dərəcəsi

Ayrılığın altı dərəcəsi (ing. Six degrees of separation) — təsadüfi seçilən iki şəxs arasında maksimum altı nəfərlik ayrılığın olması fikri bu teoremin əsasını təşkil edir. Bu teorem ilk dəfə 1929-cu ildə Fridyeş Karinti tərəfindən müəyyən edilib və 1990-cı ildə Con Qeyr tərəfindən yazılmış tamaşa ilə məşhurluq tapmışdı.

== Tədqiqat ==

2007-ci ildə 200 milyon Microsoft Messenger istifadəçisi arasında aparılan araşdırma nəticəsində bu teoremin həqiqətə xeyli yaxın olduğu sübut olunmuşdur.

Dillərin yaşaması dərəcəsi

Dillərin yaşaması dərəcəsi (ing. Degree of endangerment) — YUNESKO tərəfində 9 meyara görə "Yox olma təhlükəsi olan dünya dilləri atlası" (ing. Atlas of the World’s Languages in Danger)na daxil olan dillərə verilən qiymət, onların içində ən vacibi nəsillər arasında dillərin ötürülməsidir.

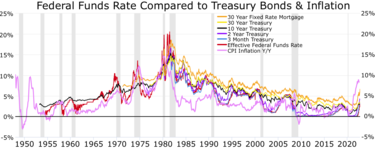

Federal fondların dərəcəsi

Federal fondların dərəcəsi (ing. federal funds rate) — ABŞ banklarının öz izafi ehtiyatlarını qısa müddətə (adətən bir gecədə) digər banklara borc verdiyi faiz dərəcəsi.

Borc alan bank və borc verən bank kredit üzrə faiz dərəcəsini öz aralarında razılaşdırırlar; bütün bu cür əməliyyatlar üçün tariflərin orta çəkili məbləği effektiv federal fondların dərəcəsi (ing. federal funds effective rate) adlanır.

Hədəf federal fondların dərəcəsi (ing. federal funds target rate), adətən ildə səkkiz dəfə, təxminən yeddi həftədə bir dəfə keçirilən Fed-in Federal Açıq Bazar Komitəsinin iclası tərəfindən müəyyən edilir. Komitə həmçinin əlavə iclaslar keçirə və normal cədvəlindən kənarda hədəf dərəcəsini dəyişə bilər.

Federal Ehtiyat ABŞ iqtisadiyyatında pul təklifini idarə etmək üçün açıq bazar əməliyyatlarından istifadə edir ki, effektiv məzənnə hədəfə uyğun olsun. Uzunmüddətli məcmu təklif və gözlənilən inflyasiya ilə müqayisədə real ÜDM artımının sabit olduğu hədəf dərəcəsi neytral federal fondlar dərəcəsi adlanır.

== Mexanizmi ==

Qanunla maliyyə institutlarından ya FED-də ehtiyatlar, ya da kassada nağd pul kimi müəyyən bir ehtiyat səviyyəsini saxlamaları tələb olunur.

Neytral faiz dərəcəsi

Neytral faiz dərəcəsi, və ya təbii faiz dərəcəsi (ing. natural/neutral rate of interest) — pul siyasətinin real faiz dərəcəsinin (mərkəzi bankın faiz dərəcəsi) dəyəri, bu zaman inflyasiya hədəfinə nail olmaq və istehsal güclərindən tam istifadə etmək (sıfır məhsul buraxılışı). Neytral faiz dərəcəsi əldə edildikdə, pul siyasəti iqtisadiyyata nə məhdudlaşdırıcı, nə də stimullaşdırıcı təsir göstərmir.

== Konsepsiyanın mənşəyi ==

Neytral faiz dərəcəsi ideyasının müəllifi 1898-ci ildə “Faiz dərəcəsi və qiymətlər” əsərində bunu dilə gətirən isveçli iqtisadçı Knut Uikseldir. İqtisadçı bunu kreditlər üzrə faiz dərəcəsinin əmtəə qiymətlərinə münasibətdə neytral olan, onların nə yüksəlməsinə, nə də azalmasına səbəb olmayan səviyyəsi kimi müəyyən edib. Wicksell bunu yalnız tələb və təkliflə müəyyən edilən faiz dərəcəsi kimi başa düşürdü.

== Konsepsiyanın C. M. Keyns tərəfindən hazırlanması ==

C.M. Keyns “Pul haqqında traktat”da (1930) Uikselin ideyasına əsaslanaraq, təbii faiz dərəcəsini əmanətlərin miqdarı ilə investisiyanın məbləği arasında bərabərliyin, yəni cəmiyyətin resurslarından tam istifadənin şərti kimi müəyyən etmişdir. Lakin sonralar “Məşğulluğun, faizin və pulun ümumi nəzəriyyəsi” (1936) əsərində o, səhv etdiyi qənaətinə gəlir. “Mən hər bir cəmiyyətdə bu tərifə əsasən, hər bir fərziyyəli məşğulluq səviyyəsi üçün fərqli təbii faiz dərəcəsinin olduğunu görməmişəm. Eyni şəkildə, hər bir faiz dərəcəsi üçün bir məşğulluq dərəcəsi var ki, onun üçün bu faiz dərəcəsi “təbii” dərəcədir, yəni sistemin həmin faiz dərəcəsində və bu nisbətdə tarazlıqda olması mənasında.

Risksiz faiz dərəcəsi

Risksiz faiz dərəcəsi (risksiz gəlir dərəcəsi) — müəyyən müddət ərzində maliyyə itkiləri riski olmayan hipotetik investisiya layihəsinin gəlirlilik dərəcəsi. Risksiz faiz dərəcəsi heç bir risk olmadan əldə edilə bildiyi üçün, hər hansı bir risk dərəcəsinə malik olan hər hansı digər investisiya, onu investor üçün cəlbedici etmək üçün daha yüksək gəlir dərəcəsinə malik olacaqdır.

Praktikada risksiz faiz dərəcəsini tapmaq üçün risksiz istiqraz seçilir, yəni defolt riski əhəmiyyətli ola bilməyəcək qədər aşağı olan hökumət və ya orqan tərəfindən buraxılan istiqraz.

== Nəzəri qiymətləndirmə ==

Hazırda risksiz faiz dərəcəsinin müəyyən edilməsində fikir ayrılıqlarının olması səbəbindən onun ölçülməsi ilə bağlı vahid konsensus mövcud deyil.

Nəzəri risksiz faiz dərəcəsinin şərhlərindən biri İrvinq Fişerin The Theory of Interest (1930) kitabında təsvir etdiyi inflyasiya gözləntiləri konsepsiyası ilə bağlıdır ki, bu da valyuta saxlamağın nəzəri xərcləri və faydalarına əsaslanır. Fişer modelində bir-birini kompensasiya edən iki növ hərəkət kimi təsvir edilmişdir:

Pul kütləsinin gözlənilən artımı investorların gələcək gəlirləri cari istehlakdan üstün tutmasına səbəb olmalıdır.

Məhsuldarlığın gözlənilən artımı investorların gələcək gəlirləri cari istehlakdan üstün tutmasına səbəb olmalıdır.

Risksiz dərəcə müsbət və ya mənfi ola bilər və praktikada gözlənilən risksiz dərəcənin işarəsi müəyyən edilmiş institusional qaydaya əsasən əldə edilir – Tobinin Money, Credit and Capital kitabında təsvir etdiyi arqumentə bənzər. İstehsal qərarlarının və nəticələrinin qeyri-mərkəzləşdirildiyi və proqnozlaşdırılması çətin olan endogen pul təklifi olan bir sistemdə belə bir təhlil risksiz faiz dərəcəsinin birbaşa müşahidə olunmadığı konsepsiyasına dəstək verir.

Buna baxmayaraq, bu konsepsiyanın tərəfdarlarının pul emissiyasının dəyərini müsbət bir şey kimi qiymətləndirdiklərini görmək olar.

Daxili gəlir dərəcəsi

Daxili gəlir dərəcəsi (daxili gəlir rentabelliyi, daxili gəlir nisbəti ing. internal rate of return, IRR) — gələcək pul vəsaitlərinin cari dəyərini və ilkin investisiyanın dəyərini bərabərləşdirən faiz dərəcəsi, xalis cari dəyər (NPV) 0-dır. NPV bu günə diskont edilmiş pul vəsaitlərinin hərəkəti əsasında hesablanır.

== Tərifi ==

Kanadalı professor Entoni Atkinsona görə, daxili gəlir dərəcəsi investisiyadan gözlənilən faktiki gəlir dərəcəsinin dəyəridir.

CF ödəniş axını üçün, burada

C

F

t

{\displaystyle CF_{t}}

t

{\displaystyle t}

ildən sonrakı ödənişdir (

t

=

1

,

.

.

.

,

N

{\displaystyle t=1,...,N}

) və

I

C

=

−

C

F

0

{\displaystyle IC=-CF_{0}}

məbləğində ilkin investisiya, daxili gəlir dərəcəsi

I

R

R

{\displaystyle IRR}

ifadəsindən hesablanır:

N

P

V

=

−

I

C

+

∑

t

=

1

N

C

F

t

(

1

+

I

R

R

)

t

=

0

{\displaystyle NPV=-IC+\sum _{t=1}^{N}{\frac {CF_{t}}{(1+IRR)^{t}}}=0}

və ya

I

C

=

∑

t

=

1

N

C

F

t

(

1

+

I

R

R

)

t

{\displaystyle IC=\sum _{t=1}^{N}{\frac {CF_{t}}{(1+IRR)^{t}}}}

Elektron cədvəllərdə maliyyə funksiyalarına daxili gəlir dərəcəsini hesablamaq funksiyası daxildir. OpenOffice.org Calc daxili gəlir dərəcəsini hesablamaq üçün IRR funksiyasından istifadə edir. Microsoft Excel və ya OpenOffice.org Calc-də Məqsəd Axtarış seçimindən istifadə edərək IRR-ni təyin etmək mümkündür.

Diskont faiz dərəcəsi

Diskont faiz dərəcəsi — gələcək gəlir axınlarını vahidi indiki dəyərə çevirmək üçün istifadə olunan faiz dərəcəsidir. Diskont dərəcəsi gələcək NPV pul vəsaitlərinin hərəkətinin cari dəyərinin hesablanması zamanı tətbiq edilir.

N

P

V

=

∑

t

=

0

N

C

F

t

(

1

+

i

)

t

=

−

I

C

+

∑

t

=

1

N

C

F

t

(

1

+

i

)

t

{\displaystyle NPV=\sum _{t=0}^{N}{\frac {CF_{t}}{(1+i)^{t}}}=-IC+\sum _{t=1}^{N}{\frac {CF_{t}}{(1+i)^{t}}}}

,

burada

i

{\displaystyle i}

— diskont faiz dərəcəsidir.

Diskont dərəcəsi bir sıra amillərdən asılı olan dəyişəndir

i

=

f

(

i

1

,

.

.

.

,

i

n

)

{\displaystyle i=f(i_{1},...,i_{n})}

,

burada

(

i

1

,

.

.

.

,

i

n

)

{\displaystyle (i_{1},...,i_{n})}

hər bir investisiya layihəsi üçün ayrıca müəyyən edilən gələcək pul vəsaitlərinin hərəkətinə təsir edən amillərdir:

i

1

{\displaystyle i_{1}}

— müəyyən dövr üçün alternativ investisiyanın dəyəri, istər: depozitlər üzrə bank faiz dərəcəsi, yenidən maliyyələşdirmə dərəcəsi, mövcud biznesin orta gəlirliliyi və s.;

i

2

{\displaystyle i_{2}}

— seçilmiş dövr üçün inflyasiya səviyyəsinin qiymətləndirilməsi, dövr üçün vəsaitlərin köhnəlməsi riskinin dəyərinin qiymətləndirilməsi kimi.

Faiz dərəcəsi pariteti

Faiz dərəcəsi pariteti (ing. interest rate parity), və ya faiz pariteti — qeyri-arbitraj şərti, investorların iki fərqli ölkədə faizlə bank depozitlərini eyni dərəcədə cəlbedici qəbul etdikləri, yəni bu investisiyalar arasında laqeyd olduqları bir tarazlıq vəziyyətidir. Bu şərtə əməl edilməməsi investorlara açıq faiz arbitrajından qazanc əldə etməyə imkan verir. Paritet konsepsiyası iki fərziyyəyə əsaslanır: kapitalın hərəkətliliyi və daxili və xarici aktivlərin mükəmməl dəyişdirilməsi. Valyuta bazarı tarazlıqda olarsa, faiz dərəcəsi pariteti daxili aktivlər üzrə gözlənilən gəlirin məzənnəyə uyğunlaşdırılmış valyuta aktivlərinin gəlirinə bərabər olacağını nəzərdə tutur. Nəticə etibarı ilə investorlar aşağı faizli ölkədə borc götürərək, onları ikinci ölkənin valyutasına çevirərək, ikinci ölkənin banklarına daha yüksək faizlə investisiya yatırmaqla arbitraj edə bilməyəcəklər. Kredit müddətinin sonunda vəsaitlərin ilkin valyutaya köçürülməsi zamanı itkilər (və ya əksinə, mənfəət) səbəbindən bu mümkün deyil. Faiz dərəcəsi pariteti iki formada ifadə edilir: örtülməmiş (İngilis dili açıq) və örtülmüş (İngilis dili örtülü). Birinci halda investorlar valyuta riskini, yəni məzənnənin gözlənilməz dəyişməsi riskini aradan qaldırmağa çalışmırlar. Təhlükəli paritet valyuta mübadiləsi üçün forvard müqavilələrinin bağlanmasından yaranır.

Overnayt faiz dərəcəsi

Overnayt faiz dərəcəsi (ing. overnight rate, O/N) — bir iş günü üçün əmanət üzrə faiz dərəcəsi. Overnayt müddətə qoyulmuş vəsait növbəti iş günündə qaytarıla bilər. Növbəti təqvim günü həftəsonu və ya tətildirsə, geri qaytarma onlardan sonrakı ilk iş günündə baş verir.

== Overnayt depozitləri ==

Overnayt depozitlər adətən böyük əmanətlərdir. Onlar bir-birindən banklar, eləcə də iri korporativ müştərilər və maliyyə institutları tərəfindən yerləşdirilir. Overnayt depozitləri banklararası və pul bazarlarında geniş yayılmışdır, burada onun iştirakçıları yüksək likvidliyi və qısamüddətli aktivlərin etibarlılığını qorumalıdırlar. Overnayt əmanətləri üzrə faiz dərəcəsi orta hesabla müddətli depozitlərdən (bir həftədən çox müddətə) aşağıdır, lakin tələb olunan hesablardan (cari hesablar) daha yüksəkdir.

== Overnayt amilləri ==

Bankların əməl etdiyi məcburi ehtiyat tələbləri və likvidlik tələbləri əsasən overnayt dərəcəsinin cari səviyyəsini müəyyən edir. Banklardan cəlb edilmiş müştəri depozitlərinin bir hissəsini mərkəzi bank hesablarında və ya likvid aktivlərin müəyyən kateqoriyasında saxlamaq tələb olunur.

Üzən faiz dərəcəsi

Üzən faiz dərəcəsi (ing. Floating interest rate) — kredit, istiqraz, ipoteka və ya kredit kimi hər hansı növ borc aləti üzrə bütün ömrü boyu sabit faiz dərəcəsi olmayan faiz dərəcəsi. Bu dərəcə müəyyən fasilələrlə vaxtaşırı nəzərdən keçirilir və kredit bazarındakı vəziyyətdən asılıdır.

Üzən faiz dərəcələri adətən indikativ dərəcədən (istehlak qiymətləri indeksi kimi hər hansı maliyyə amilinin etalonundan) asılı olaraq dəyişir. Üzən faiz dərəcələrinin tətbiqi üçün etalon kimi istifadə edilən ən geniş yayılmış göstərici dərəcələrdən biri London Banklararası Təklif Faiz dərəcəsi və ya LIBOR-dur (böyük bankların bir-birinə borc vermə dərəcəsi).

Tipik olaraq, üzən faizli kreditlər, gəlir əyrisindən qismən asılı olaraq, sabit faizli kreditlərdən daha az başa gələcək. Daha aşağı kredit dərəcəsi müqabilində borcalan faiz dərəcəsi riskini üzərinə götürür: faizlərin gələcəkdə yüksəlməsi riski. Gəlir əyrisinin tərsinə çevrildiyi hallarda, üzən faiz dərəcələri ilə borclanmanın dəyəri əslində daha yüksək ola bilər, lakin əksər hallarda kreditorlar uzunmüddətli sabit faiz dərəcəsi kreditləri üçün daha yüksək dərəcələr tələb edirlər, çünki onlar faiz dərəcəsi riskini daşıyırlar (dərəcənin aşağı düşməsi riski). yüksəlir və onlar başqa cür ola biləcəklərindən daha az faiz gəliri alacaqlar).

Üzən faiz dərəcəsi ilə kreditlər əsasən hüquqi şəxslərə verilir.

Faiz dərəcəsi əyrisi

Faiz dərəcəsi əyrisi (ing. yield curve) — müəyyən bir dövr ərzində müxtəlif müddətli istiqrazların faiz dərəcələrini göstərən qrafikdir. Bu əyri maliyyə bazarlarında və iqtisadiyyatda əhəmiyyətli göstəricilərdən biridir, çünki gələcək faiz dərəcələri, iqtisadi gözləntilər və pul siyasəti haqqında məlumat verir. Əyri adətən dövlət istiqrazlarının faiz dərəcələrinə əsaslanır, çünki bu istiqrazlar ən etibarlı aktivlərdən hesab edilir.

== Əsas faiz dərəcəsi əyrisi növləri ==

Normal faiz dərəcəsi əyrisi (yüksələn əyri)

Ənənəvi olaraq faiz dərəcəsi əyrisi bu formaya malikdir.

Qısa müddətli istiqrazların faiz dərəcəsi aşağı, uzun müddətli istiqrazların faiz dərəcəsi isə yüksəkdir.

Bu vəziyyət iqtisadiyyatın sağlam və böyümə gözləntiləri ilə əlaqəli olduğunu göstərir. İnvestorlar uzunmüddətli istiqrazlara daha çox məbləğ qoyurlar, çünki gələcəkdə iqtisadi inkişafdan daha çox gəlir gözləyirlər.

Meylli faiz dərəcəsi əyrisi (düz əyri)

Bütün müddətlər üzrə faiz dərəcələri təxminən eynidir.

Bu, bazarda qeyri-müəyyənlik və ya iqtisadiyyatda stabil bir dönəm yaşandığını göstərə bilər.

Mərkəzi bankın faiz dərəcəsi

Mərkəzi bankın faiz dərəcəsi (ing. bank rate) — ölkənin mərkəzi bankının kommersiya banklarına verdiyi faiz dərəcəsidir.

Sıfır faiz dərəcəsi siyasəti

Sıfır faiz dərəcəsi siyasəti (ing. Zero interest rate policy, ZIRP) — 16 dekabr 2008-ci ildən Yaponiya və ya ABŞ kimi çox aşağı faiz dərəcələrində makroiqtisadi siyasət və zəif iqtisadi artım.

Bu siyasətlə Mərkəzi Bank sıfır nominal faiz dərəcəsi müəyyən edir və pul kütləsini artırmaq və borclanmanı stimullaşdırmaq üçün faiz dərəcəsini daha da aşağı salmaq imkanına malik deyil. Siyasət borc bazarının şəffaflığı problemlərinə görə nominal faiz dərəcələrinin aşağı salına bilmədiyi likvidlik tələsi problemi ilə sıx bağlıdır.

== Effekti ==

Pul siyasəti maksimum həddə olduqda, hökumət yeni iş yerləri yaratmaq üçün fiskal siyasətdən istifadə etməlidir. Hökumət xərclərinin fiskal multiplikatoru sıfır faiz dərəcələrində, sıfırdan yuxarı olduqda daha çox əhəmiyyət kəsb edir. Keyns iqtisadiyyatında multiplikator birdən böyükdür, yəni dövlət xərcləri ÜDM-i effektiv şəkildə artırır. Tanınmış Keynsçi Maykl Vudford (ing. Michael Woodford) hesab edir ki, faiz dərəcələrinin sıfır olması vəziyyətində optimal hökumət siyasəti ÜDM fərqini aradan qaldırmaq üçün xərcləri artırmaqdır.

== Nəticələr və perspektivlər ==

Mümkündür ki, dövlət belə bir siyasətə sadiq qalaraq sıfır faiz dərəcəsi və xərclərin artırılması ilə biznesi kreditlərlə təmin etsin, iqtisadiyyatın inkişafını sürətləndirsin və bazarda bağlanmasını asanlaşdırsın.

Texniki əvəzetmənin marjinal dərəcəsi

Texniki əvəzetmənin marjinal dərəcəsi (MRTS, ing. Marginal Rate of Technical Substitution) — iqtisadiyyatda istifadə olunan istehsal amillərinin bir-birini əvəz etmə qabiliyyətinin ölçüsü, hasilatın dəyişməz qalması üçün amillərdən birinin neçə vahid azaldıla biləcəyini, digərini isə bir amil artıra biləcəyini göstərir.

== Formal tərifi ==

Y

{\displaystyle Y}

— çıxış olsun,

x

=

(

x

1

,

.

.

.

,

x

n

)

{\displaystyle x=(x_{1},...,x_{n})}

— isə hasilatı təyin edən istehsal amilləri toplusu olsun. Sonra iki istehsal amili üçün

x

i

,

x

j

{\displaystyle x_{i},x_{j}}

,

x

i

{\displaystyle x_{i}}

amilinin

x

i

{\displaystyle x_{i}}

faktoru ilə əvəzlənməsinin marjinal dərəcəsi belə müəyyən edilir:

M

R

T

S

x

i

x

j

=

−

d

x

j

d

x

i

|

Y

=

c

o

n

s

t

{\displaystyle MRTS_{x_{i}x_{j}}=-{\frac {dx_{j}}{dx_{i}}}|_{Y=const}}

Həndəsi olaraq, MRTS verilmiş nöqtədə izokvant xəttinə toxunan mailliyidir (əyilmə bucağının tangensi).

Bəzi istehsal funksiyası

Y

=

F

(

x

1

,

.

.

.

London banklararası təklif faiz dərəcəsi

London banklararası təklif faiz dərəcəsi (LİBOR, ing. London Interbank Offered Rate, LIBOR, ICE LIBOR) — Qlobal maliyyə bazarında qısamüddətli faiz dərəcələri üçün etalon kimi xidmət edən Londonda banklararası bazarda təklif olunan geniş istifadə olunan istinad faiz dərəcəsi. LIBOR əsas beynəlxalq bankların təminatsız kreditlər təklif etdiyi orta dərəcə kimi hesablanır. LIBOR beş ehtiyat valyutası üçün hesablanır: ABŞ dolları, funt sterlinq, avro, İsveçrə frankı və Yapon yeni. Hər bir valyuta üçün indikativ faiz dərəcəsi overnayt dövrləri, bir həftə, bir ay, iki ay, üç ay, yarım il və bir il üçün hesablanır. Beləliklə, Londonda hər iş günü 35 LIBOR dərəcəsi dərc olunur.

LIBOR Amerika mübadilə qrupunun Intercontinental Exchange hissəsi olan ICE Benchmark Administration xüsusi indeks şirkəti tərəfindən idarə olunur. 1985–2014-cü illərdə Britaniya Bank Assosiasiyası onun inzibatçısı olmuşdur[⇨].

LIBOR maliyyə aktivlərinin müxtəlif sinifləri üçün faiz dərəcələri üçün etalon kimi xidmət edir. LIBOR kreditlər, qiymətli kağızlar və törəmə alətlər üzrə dəyişən dərəcələrə aiddir.