Birja

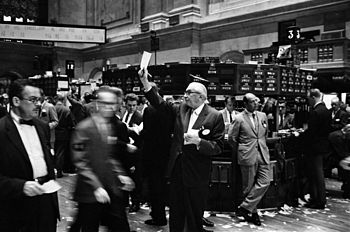

Birja (lat. bursa, pul kisəsi; ing. exchange) — səhmlər, əmtəələr, törəmə maliyyə alətləri və xidmətlər ilə mütəşəkkil ticarət yeri. Burada bazar iştirakçıları müvafiq aktivlərin, həmçinin standartlaşdırılmış müqavilə və xidmətlərin alışını və satışını ya öz adlarından, ya da müştərilərin maraqlarından çıxış etməklə həyata keçirirlər.

Təşkilati cəhətdən xüsusi qayadada formalaşmış, müəyyən əmtəələrlə sövdələşmələr aparan bazar başa düşülür. Birja — əmtəələrin, xammalın, qiymətli kağızların satışı ilə məşğul olan vaxtaşırı fəaliyyət göstərən topdan bazardır. Onlar bazar iqtisadiyyatının iqtisadi aləti rolunu yerinə yetirir və əmtəələrin, xammalın, qiymətli kağızların alışı və satışında azad bazar münasibətlərini formalaşdırırlar.

Birja — qanunvericiliklə müəyyən edilmiş qaydada marağı olan hüquqi və fiziki şəxslər tərəfindən könüllü pay əsasında yaradılmış təşkilatdır. Birjaların yaradılmasında dövlət orqanları, banklar, sığorta və investisiya şirkətləri və fondları, ictimai, dini və xeyriyyəçi təşkilatlar və qurumlar iştirak edə bilməzlər. Birjalar təsisçilərin iclasında qəbul edilmiş qərar əsasında yaradılır.

Birja ajiotajı

Birja ajiotajı (fr. agiotage sözündən) — kapitalist birja və bazarlarında ehtikar qızğınlığı. Onun yayılması ildə milyardlarla dollar dəyərində olduğuna inanılır. Bir çox birja ajiotajı milli birjada siyahıya alınmayan və digər xüsusi meyarlara cavab verməyən penni-stoklardır.

Birja brokeri

Birja brokeri — birjada işləyən şəxs. Alıcı və satıcı arasında vasitəçi kimi çıxış edir.

== Tarixi ==

Birinci Dünya müharibəsi illərində Kiyevdəki birjada yerli müəssisələrin və digər şəhərlərdəki iri metallurgiya zavodlarının səhmləri böyük əhəmiyyət kəsb edirdi. Əməliyyatların aparılmasında birja maklerləri iştirak edirdilər, onlara hofbroker, habelə birja notariusu rəhbərlik edirdi. Birja binasının aşağı mərtəbəsində brokerlərin öz ofisləri var idi, üzərində üzərində "Stock Broker" yazılmış lövhələr var idi. Bəzi brokerlərin birjadan kənarda yerləşən şəxsi xarakterli başqa ofisləri var idi. Bu ofislərdə maklerlər öz vəsaitləri hesabına əməliyyatlar aparırdılar. Birja maklerlərinin ofislərinin pəncərələrində çox vaxt satdıqları kağızların nümunələri olurdu..

Birja dəllalının sövdələşməsi zamanı hər iki tərəf ona komissiya ödəyirdi. Əmtəə əməliyyatları üzrə broker hər iki tərəfdən rubldan 1/4 qəpik alırdı.

Birja əməliyyatları

Birja əməliyyatları

Birja əməliyyatları dedikdə, birja əmtəəsi (qiymətli kağızlar və ya digər maliyyə aktivləri, əmtəələr) ilə birjada edilən müxtəlif əməliyyatlar başa düşülməlidir. Bu əməliyyatlara birja əmtəəsinin alqısı və satqısı, listinq və delistinq, opsion, forvard və fyüçers kontraktlarının bağlanması, əmtəənin qiymətləndirilməsi (kotirovkası), girov, hesablaşma, klirinq, konsaltinq, qiymətli kağızların saxlanılması və təqdim edilməsi kimi fəaliyyət növlərini aid etmək olar. Bütün bu əməliyyatların keçirilməsi üzrə qaydalaşdırılmış fəaliyyət birja əməliyyatları mexanizmini müəyyən edir. Bu mexanizm birja əməliyyatlarının subyektlərinin, obyektlərinin və bilavasitə birja fəaliyyətinin həyata keçirilməsi prosesinin mövcudluğunu nəzərdə tutur.

Birja əqdlərinin əsas tipləri

Birja əmtəələrinə dair hüquq və öhdəliklərin yaradılmasına, təsbit edilməsinə, xitam verilməsinə və ya dəyişdirilməsinə istiqamətlənmiş və birjanın binasında onun müəyyən edilmiş iş saatlarında satış iştirakçılarının həyata keçirdiyi qarşılıqlı razılaşdırılmış tədbirlərinə birja əqdləri deyilir.

• əmtəə (daha doğrusu, onun nümunələri) təqdim olunmaqla edilən əqdlər;

• fərdi əqdlər;

• standart fyüçers (müddətli) əqdləri;

• opsion əqdləri;

• birjadankənar əqdlər – qiymətli kağızlar bazarının peşəkar iştirakçılarının və notariat orqanlarının birjadan kənarda qeydə aldığı əməliyyatlardır.

Dünya təcrübəsinin inkişafı birja əqdlərinin əsas tipləri kimi aşağıdakıları müəyyən etmişdir:

• Birja əqdləri əmtəə və fond aktivləri üzrə bağlanılır. Əqdin bağlanması qaydası birjanın özü tərəfindən müəyyən edilir. Birja əqdləri qaydalarının ümumi tələblərinə əqdin yazılı şəkildə bağlanılması tələbi aiddir.

• Standart alqı-satqı müqaviləsində malın təqdim edilməsi tarixi, birja əmtəəsinin miqdarı, keyfiyyət göstəriciləri, tipi və növü, ödəmənin vaxtı, həcmi və forması, təqdim edilmənin şərtləri və tərəflərin məsuliyyəti əks olunur.

Birja stəkanı

"Birja stəkanı" (ing. DOM, Depth of Market) — qiymətli kağızların alqı-satqısı, törəmə alətlər, əmtəə və ya fond bazarı üzrə müqavilələr üzrə limit sifarişlər cədvəlidir (İngiliscə sifariş kitabı).

Hər bir ərizədə qiymət (kotirovka) və səhmlərin sayı var. Birja bu məlumatları brokerlərə (ticarət nümayəndələrinə) göndərir, onlar onu treyderlərə (ticarət iştirakçılarına) ötürürlər.

Sifariş kitabçası bazar qiymətindən yuxarı və aşağı hər bir qiymətə müqavilələr və ya səhmlərin alqı-satqısı üçün gözlənilən sifarişlərin ümumi sayını göstərir.

Ticarət terminalının sifariş kitabçası müəyyən vaxtda bazarda tələb və təklifi qiymətləndirməyə imkan verir. Texniki analizdə, şüşə bir təhlükəsizliyin hərəkət etdiyi "ən az müqavimət xəttini" tanımaq üçün istifadə olunur. Hesab edilir ki, sifarişlər sürətlə yoxa çıxmağa başlasa, o zaman qiymət tezliklə eyni istiqamətdə hərəkət edə bilər.

Müasir sifariş kitabları bərabər məsafəli sifarişlərin likvidliyinin balanssızlığını təhlil etməyə imkan verir — beləliklə, sifariş kitabının "həcm təhlili" tələb və təklif balanssızlığını, ən likvid qiymət səviyyələrini dəqiq qiymətləndirməyə imkan verir.

Sifariş kitabında yalnız qiyməti elan edilmiş sifarişlər göstərilir.

Maksimum qiymət (birja)

Maksimum qiymət — Səhmlərin bir satış seansı ərzində birjada alına biləcəyi ən yüksək qiymətdir. Hər bir səhm sənədi üçün qiymət və qiymət işarəsi nəzərə alınmaqla ayrıca hesablanır.

Dünya Bankı

Dünya Bankı (ing. World Bank) — dünyada qlobal iqtisadi inkişaf məqsədlərinə xidmət edən və maliyyə resurslarının bölgüsünü təmin edən ən böyük donor təşkilatlardan biri. 1 iyul 1944-cü ildə Bretton-Vuds konfransında təsis olunmuşdur. Dünya Bankı heç də klassik mənada bank deyil, ixtisaslaşmış agentlikdir. Birləşmiş Millətlər Təşkilatının (BMT) ixtisaslaşmış qurumlarından biridir. BMT tərəfindən yaradılan bu agentliyin hazırda 184 üzvü var.

Üzv ölkələr bu qurumun fəaliyyətinə nəzarət edir. Dünya Bankı inkişaf etməkdə olan ölkələrə çox aşağı faiz dərəcəsi ilə və ya faizsiz uzunmüddətli kreditlər və qrantlar verir. Dünya Bankı Azərbaycan hökuməti ilə də struktur islahatlarının aparılması istiqamətində əməkdaşlıq edir.

Bankın əsas məqsədi kasıb ölkələrə struktur islahatlarının həyata keçirilməsində və yoxsulluğun azaldılmasında yardım göstərməkdir.

Kommersiya bankı

Kommersiya bankları – bank qanunvericiliyinin imkan verdiyi bütün əməliyyatları yerinə yetirirlər. Bank sisteminin fəaliyyət mexanizmində əsas rol kommersiya banklarına məxsusdur. Belə ki, məhz kommersiya bankları ölkədə kredit resurslarının əsas hissəsinin toplanmasına xidmət göstərir və müştərilərə maliyyə-kredit xidmətlərinin bütöv kompleksini təqdim edir. Bu gün kommersiya bankları müştərilərə 200 növə qədər müxtəlif bank xidmətləri göstərmək qabiliyyətinə malikdir.

Kommersiya bankının yerinə yetirdiyi ən əsas vəzifə pul yaratmaqdır. Borc alana kredit vermək vasitəsilə banklar əlavə ödəmə qabiliyyəti olan tələbat yaradır. Kommersiya vəzifəsi kreditdə vasitəçilikdir, onlar bunu müəssisə fondlarının dövriyyəsi prosesində müvəqqəti azad olmuş pul vəsaitinin və özəl şəxslərin pul gəlirlərinin yenidən bölüşdürülməsi vasitəsilə həyata keçirir.

Kommersiya bankı – pul vəsaiti toplamaq məqsədi ilə pul bazarında müxtəlif əməliyyatlar həyata keçirən və müştərilərin tapşırıqlarını yerinə yetirən kredit təşkilatıdır. Ümumiyyətlə kommersiya sözünün hərfi mənası latın mənşəli söz olub (commercium), ticarət deməkdir.

Uzun müddət ərzində bank sistemi yalnız Kommersiya bankları kimi fəaliyyət göstərmişdir, lakin sonralar bir sıra səbəblərlə, ilk növbədə isə, pul emissiyasının tənzimlənməsi ilə əlaqədar mərkəzi bankların yaranması vacib məsələ kimi ortaya çıxmışdır.

Qida bankı

Qida bankı (ing. Food bank) — aclıqdan çətinlik qarşısını almaq üçün kifayət qədər ərzaq alınması olan insanlara qida paylayan xeyriyyəçi təşkilat.

Amerika Birləşmiş Ştatları və Avstraliyada, qida bankları anbar kimi fəaliyyət göstərirlər. Dünyada ilk qida bankı, 1967-ci ildə Amerika Birləşmiş Ştatlarında yaranmışdır.

Standard model olan qida banklarında məhsullar qida talonları ilə verilir.

2014-cu ilin statistikasına görə, ABŞ-də hər 7 nəfərdən biri qida banklarından yardım almaq məcburiyyətindədir.

200 qida bankına sahib olan və ildə 17 milyonu uşaq olmaqla ümumilikdə 37 milyon insanı qidalandıran "Feeding America" adlı yardım təşkilatı problemin ABŞ diametrində olduğunu deyir.

Ucuz və asan hazırlanan qida axtarışı, insanları pizza kimi qeyri-sağlam seçimlərə məcbur edərək, gələcəkdə piylənmə və digər sağlamlıq problemlərinə də yol açır.

Bəzi bölgələrdə məktəblər "kürək çantası" deyilən bir layihə ilə ən yoxsul ailələrə həftə sonunda istehlak üçün cümə günündən qida paylanır.

Avropada ilk qida bankı, 1984-ci ildə Fransada yaranmışdır.

Yaponiya bankı

Yaponiya bankı (yapon dilində: 日本銀行 Нихон гинко) — Yaponiyanın mərkəzi bankı.

Yaponiya Bankı 1882-ci ildə 30 illik müddətə, öz banknotlarını buraxan böyük sayda şəxsi bankların əmələ gətirdiyi inflyasiyanın qarşısının alınması üçün yaradılmışdır. Sonra bankın fəaliyyət müddəti daha 30 ilə uzadılmış, 1942-ci ildə isə qanun qəbul edilmişdir. Bu qanuna görə, Yaponiya Bankı hökumət tərəfindən nəzarət olunur, maliyyə naziri isə bankın qanuni aktlarını müstəqil şəkildə dəyişmək hüququnu əldə edirdi. 1949-cu ildə Siyasi şura yaradıldı. Siyasi şura dövlətin monetar tənzimlənmə sahəsindəki maraqlarını müəyyənləşdirməyə başladı. 1979-cu ildə Bank haqqında qanun modernləşdirilmiş, Mərkəzi bank isə uzunmüddətlilik statusu qazanmışdır. 1988-ci il 1 apreldə Yaponiya Bankı haqqında yeni qanun qüvvəyə mindi. Bu qanuna görə, bank Maliyyə nazirliyindən asılı deyildir.

Yaponiya Bankı öz statusuna görə, inzibati orqan yox, səhmdar şirkətdir.

Zaqreb bankı

Zagrebačka banka (Zaqrebaçka banka, Zaqreb bankı) — Xorvatiyanın ən böyük bankı. UniCredit Maliyyə Korporasiyasının törəmə bankı. 1989-cu ildə tam özəlləşdirilən ilk Xorvatiya bankı və listinqlə birjaya (Zaqreb fond birjası, 1995-ci il) çıxan ilk Xorvatiya bankı. CROBEX adlı Xorvatiyanın əsas fond indeksinə daxil olan 25 şirkətdən biri.

Bank 1914-cü ildə Zaqreb hakimiyyəti tərəfindən Gradska štedionica (şəhər əmanət bankı) adı ilə təsis edilmişdir. Bankın əsas vəzifəsi ilk öncə şəhər ictimai müəssisə və təşkilatlarını maliyyələşdirmək idi. Yarandığı gündən iki il sonra bank şəhərdə tramvay şəbəkəsi tikən Zaqreb Tramvay Şirkətini (ZET) maliyyələşdirməyə, eləcə də digər infrastruktur layihələrini kreditlərlə dəstəkləməyə başladı.

İkinci Dünya Müharibəsindən sonra bankın adı Gradska štedionica Zagreb (Zaqreb Şəhəri Əmanət Bankı) oldu. 1977-ci ildə bir sıra yenidən qurulmadan sonra bank müəssisələrə kredit verməyə yönəlmiş Zaqrebačka banka və fiziki şəxslərə maliyyə xidmətləri göstərən Gradska štedionica bölündü. 1980-ci ildə onlar yenidən birləşdilər, lakin artıq Zagrebačka banka adı altında.

İnvestisiya bankı

İnvestisiya bankı (ing. Investment bank) — iri şirkətlərin və hökumətlərin qlobal maliyyə bazarlarında kapital toplamasını təşkil edən, eyni zamanda səhmlər və istiqrazlar, ticarəti sahəsində lider vasitəçi olmaqla, müəssisələrin alqı-satqısı, vasitəçilik xidmətləri göstərən bir maliyyə qurumu, valyutalar və əmtəələr, həmçinin fəaliyyət göstərdiyi bütün bazarlar barədə analitik hesabatlar verir.

ABŞ bankları 1930-cu illərdə Böyük Depressiya səbəbiylə ticarət və investisiya banklarına ayrıldı. Lakin 1999-cu ildə Qlass — Stiqoll qanunu ləğv edildi və kommersiya banklarına yenidən investisiya bankçılığı ilə məşğul olmağa icazə verildi.

Vəziyyət 2007-2009 böhranı ilə əlaqədar olaraq dəyişməyə başladı: İngiltərə və ABŞ daxil olmaqla bir çox ölkə investisiya bankçılığını kommersiya bankçılığından ayırmaq məsələlərini müzakirə edir.

Tipik investisiya bankı aşağıdakı funksiyaları yerinə yetirir:

Anderraytinq və qiymətli kağızlar ticarəti;

Xüsusi və institusional investorlara broker xidmətləri təklif etmək;

Birləşmə və satın almalar xidmətləri;

Maliyyə analitikası və tədqiqatı;

Müəyyən qiymətli kağız növləri üçün marketmeykerlər.

İnkişaf etmiş maliyyə bazarı olan bir ölkədə fəaliyyət göstərən bir investisiya bankı üçün birləşmə və birləşmələr çox vaxt əsas gəlir sahəsinə çevrilir. Bir çox Rusiya müəssisəsi və maliyyə qrupu, birləşmə və birləşmələri həyata keçirmək üçün bir investisiya bankının xidmətlərinə ehtiyac olduqda hələ inkişaf səviyyəsinə çatmamışdır. Rus şəraitində birləşmə və satınalma çox vaxt böyük hissə blokları ilə əməliyyatlar kimi başa düşülür. Bununla birlikdə, ayrı-ayrı müəssisələrin alqı-satqısı, birləşmə və birləşmə ilə eyni deyil.

İpoteka bankı

İpoteka bankı — ipoteka kreditinin verilməsi, ipoteka ilə təmin edilmiş qiymətli kağızların yenidən satışı və bu fəaliyyətlə bağlı xidmətlərin göstərilməsi ilə məşğul olan ixtisaslaşmış bank.

İpoteka bankı ilk dəfə XIII əsrdə Qərbi Avropada yaranmışdır. Bu bank növü xüsusilə Almaniyada inkişaf etdirilmişdir, burada ilk ipoteka bankı 1770-ci ildə Sileziyada yaradılmışdır. Əsasən iri kommersiya təsərrüfatlarına maliyyə dəstəyi verən dövlət ipoteka bankı idi. Almaniyada banklar sənaye şirkətlərinə, daşınmaz əmlaka, eləcə də kənd istehsalçılarının ehtiyaclarına ipoteka kreditləri verirdi.

Dünya müharibələri və sonrakı inflyasiya ipoteka banklarının inkişafına mənfi təsir göstərdi. Bu şərtlər daxilində ipoteka banklarının sayı azalıb. Əlverişli iqtisadi şərait dövründə onların sayı, əksinə, artdı.

Fransada ipoteka bankları spesifik xarakter daşıyır. Bu bank növü yalnız 1960-1970-ci illərdə Fransada inkişaf etdirilmişdir.

İngiltərə Bankı

İngiltərə Bankı (İngiliscə: Bank of England) — Britaniya Krallığının Mərkəzi bankı. Mərkəzi aparatı London şəhərində yerləşir. Britaniya Krallığının Mərkəzi Bankı olan İngiltərə Bankı dünyada ən qədim mərkəzi bank hesab edilir. Dövlət tərəfindən özəlləşdirilən İngiltərə Bankı ən müasir və iri mərkəzi bankların əsaslandığı modeldir.

İngiltərə Bankı 1694-cü ildə şotlandiyalı bankir Uilyam Paterson tərəfindən yaradılmışdır. 1781-ci ildə Bank haqqında Qanuna düzəlişlər olundu və İngiltərə Bankı bankların bankı kimi fəaliyyət göstərirdi. İngiltərə Bankı 1920-ci ildən kommersiya fəaliyyətini azaltmağa başladı və 1944-cü ildə artıq yalnız mərkəzi bank funksiyalarını yetirməyə başladı. 1946-cı ildə bank dövlət tərəfindən milliləşdirildi. 1997-ci ildə banka monetar siyasətdə tam müstəqillik verildi. İngiltərə Bankı mərkəzi bankın bütün funksiyalarını icra edir.

Estoniya Mərkəzi Bankı

Estoniya Mərkəzi Bankı (est. Eesti Pank, ing. Bank of Estonia) — Estoniyanın mərkəzi bankıdır, ölkənin iki pilləli bank sisteminin üst qatı, Avropa Mərkəzi Banklar Sisteminin üzvüdür.

Estoniya Bankı Müvəqqəti Hökumətin bankın nizamnaməsini təsdiqlədiyi və xəzinədən 10 milyon marka bank hesabına köçürdüyü 1919-cu ildən bəri il dönümünü sayır. İlk əskinaslar 1921-ci ildə buraxılmışdır.

1940-cı ildə bank SSRİ Dövlət Bankının respublika idarəsinə çevrilir. Kronlardakı əmanətlər 1 kron = 8.10 rubl həqiqi alıcılıq qabiliyyəti ilə 1 kron = 1.25 rubl nisbətində Sovet rubluna dəyişdirilir.

1941-1944-cü illərdə bank Almaniya işğal orqanlarının nəzarəti altında olur. 1944-1990-cı illərdə SSRİ Dövlət Bankının respublika bankı kimi fəaliyyət göstərir.

1989 il:

15 dekabrda Estoniya Respublikasının Ali Şurası, 1919-cu ildə qurulan Estoniya Bankının hüquqi varisi olaraq 1 yanvar 1990-cı ildən Estoniya Bankının yenidən qurulmasını elan edir.

Fransa Mərkəzi Bankı

Fransa Mərkəzi Bankı (fr. Banque de France) — Fransa Respublikasının mərkəzi bankı.

Gürcüstan Milli Bankı

Gürcüstanın Milli Bankı (gürc. საქართველოს ეროვნული ბანკი) — Gürcüstanın mərkəzi bankı. Gürcüstanın Milli Bankı 1991-ci ildə SSRİ Dövlət Bankının Gürcüstan Respublika Bankı təməlində yaradılmışdır.

Gürcüstanın Milli Bankı 1919-cu ildə təsis edilib və 1991-ci ildə Sovet İttifaqının dağılmasından sonra müstəqil bir qurum kimi fəaliyyətə başlamışdır. Daha sonra Gürcüstanın Ali Şurasının qərarı ilə Gürcüstan Milli Bankı sovet maliyyə və kredit strukturuna əsasən yaradılmışdır.

Rəsmi olaraq müstəqil Gürcüstan Mərkəzi Bankı 1991-ci ilin avqustunda qəbul edilmiş "Gürcüstan Respublikası Milli Bankı haqqında" qanuna əsasən yaradılmışdır. Bununla yanaşı, Mərkəzi Bankın pul siyasəti sahəsində fəaliyyətinin əsas aspektlərini müəyyən edən "Gürcüstan Respublikasında Pul Tənzimləmə haqqında" Qanun qəbul edilmişdir.

Milli Bankın mövcud vəziyyəti Gürcüstan Konstitusiyası ilə müəyyən edilir. Konstitusiyanın 95-ci maddəsinə əsasən, Milli Bank öz fəaliyyətində müstəqildir. Milli Bankın hüquq və vəzifələri, fəaliyyətinin qaydası və müstəqilliyin təminatı, 23 iyun 1995-ci ildə Gürcüstan Parlamenti tərəfindən qəbul edilmiş "Milli Bank haqqında" Qanunla müəyyən edilir.

Gürcüstan Xalq Bankı

Azadlıq Bankı (gürc. ლიბერთი ბანკი, libert'i banki), əvvəllər Gürcüstan Xalq Bankı (gürc. საქართველოს სახალხო ბანკი , sak'art'velos sakhalkho banki), Gürcüstanda özəl bir bankdır, 2017-ci ilin iyun ayına olan vəziyyətə görə 5,6% bazar payı ilə ölkənin aktivləri arasında üçüncü yerdədir. Gürcüstanda ən böyük filial şəbəkəsinə malikdir.

Liberty Bank, 1994-cü ildə özəlləşdirilən və 2002-ci ildə "Gürcüstan Xalq Bankı" olaraq adlandırılan dövlətə məxsus "AgroMretsvBank"-ın varisidir.

Gürcüstan Xalq Bankı, Gürcüstanda ən böyük müştəri xidməti şəbəkəsinə sahib idi. Georq Qoquadzenin rəhbərliyi altında bank ölkə daxilində 210 filial açdı. Qoquadzenin strategiyası ölkə daxilində geniş əhatə dairəsi yaratmaq olduğundan, bank pensiya və digər sosial müavinətlərin verilməsi hüquqları üzrə dövlət tenderini qazana bildi. Qoquadzenin Xalq Bankında icra əməliyyatının son ili olan 2008-ci ilin sonunda bankın bütün Gürcüstan əhalisinin təxminən 30%-ni təmsil edən 1,5 milyon müştərisi vardı.

2009-cu ilin sentyabr ayında Gürcüstanın keçmiş Baş naziri Lado Qurqenidze və Rumıniya maqnatı Dinu Patriciunun yeni qurulan Liberty Investments Holding BV şirkəti tərəfindən səhmlərinin 91,2%-i satın alındı və bankın adı Liberty Bank olaraq dəyişdirildi.

Macarıstan Milli Bankı

Macarıstan Milli Bankı (mac. Magyar Nemzeti Bank (MNB) ― Macarıstanın mərkəzi bankı və Avropa Mərkəzi Banklar Sisteminin (ESCB) bir hissəsi. Macarıstan Milli Bankı 1924-cü ildə quruldu və Kral Macarıstan Dövlət Bankının yerinə keçdi. Macarıstan Milli Bankı beynəlxalq münasibətlərinə və beynəlxalq iqtisadi qurumların və maliyyə təşkilatlarının (AB, BVF, IƏİT, BHB) peşəkar forumlarında iştirakına xüsusi əhəmiyyət verir.

Onun əsas məqsədi qiymət sabitliyidir, amma eyni zamanda o, milli valyuta olan forinti buraxmaq, dövriyyədəki pula nəzarət etmək, mərkəzi bankın təməl məzənnəsini təyin etmək, rəsmi valyuta məzənnələrini dərc etmək və valyuta məzənnəsinə təsir göstərmək üçün xarici valyuta ehtiyatlarını və qızılı idarə etmək məsuliyyətlərini daşıyır.

Macarıstan Milli Bankının sədri Baş nazirin təklifi ilə Macarıstan Prezidenti tərəfindən altı illik müddətə təyin edilir. Macarıstan Milli Bankının ən vacib qərar qəbul edən orqanı Valyuta Şurasıdır. Binası Budapeşt şəhəri Belvaroş rayonunun Azadlıq meydanında, ABŞ səfirliyinin binası yanında yerləşir.

MNB ortamüddətli məqsədli inflyasiya göstəricisini təxminən 3% civarında saxlayır. Bu Avropada qiymət sabitliyi üçün ümumi qəbul edilmiş inflyasiya səviyyəsindən bir qədər yüksəkdir və Macarıstanın Avropanın digər ölkələrinə çatmağa kömək etmək üçün istifadə olunur.

Mərkəzi Qan Bankı

B.Ə Eyvazov adına Elmi-Tədqiqat Hematologiya və Transfuziologiya İnstitutu 1944-cü ildən fəaliyyətdədir. Hal-hazırda Elmi-Tədqiqat Hematologiya və Transfuziologiya İnstitutu Respublikada qan xidməti üzrə baş müəssisə rolunu oynayan mürəkkəb tibbi istehsalat kompleksindən ibarətdir. İnstitut respublika əhalisinə yüksək səviyyəli ixtisaslaşdırılmış hematoloji yardımın göstərilməsi,qan və onun komponentlərinin hazırlanması və onların tibb müəssisələri arasında tələbata uyğun bölüşdürülməsi, transfuzion mühitlərin düzgün istifadə olunmasına nəzarət edir, eyni zamanda hematologiya və transfuzilogiya elminin inkişaf etdirilməsi və kadr hazırlanması işinə rəhbərlik edir.

Hazırda ETHTİ-nin strukturu “Elm”, “Klinika” hissələrindən və “Mərkəzi Qan Bankı”ndan ibarətdir. İnstitutun “Elm” hissəsində hematologiya və transfuziologiya sahəsinin aktual problemlərinə həsr olunmuş elmi tədqiqatlar aparılır. Elmi araşdırmaların nəticələri Azərbaycanda və xarici ölkələrdə nəşr edilən nüfuzlu jurnallarda nəşr edilir və institutun əməkdaşları müxtəlif ölkələrdə keçirilən möhəşəm elmi forumlarda iştirak edirlər. İnstitutda monoqrafiyalar,metodik vəsaitlər,klinik protokollar hazırlanır və dərc edilir. İnstitutun Mərkəzi Qan Bankı donor qanının tədarükü,işlənilməsi,yoxlanılması və paylanması məşqul olur.

Mərkəzi Qan Bankının respublikada 8 bölgə bölməsi var (Şəki , Quba , Lənkəran , Şirvan, Mingəçevir, Sumqayıt, Bərdə, Gəncə). Hematoloji xəstələrə tibbi yardım aşağıdakı Dövlət proqramı çərçivəsində həyata keçirilir:

“Talassemiya ilə mübarizəyə dair 2015-2020-ci iilər üçün Dövlət Proqramı”

“2016 -2020–ci illər üçün qanın, qan komponentlərinin donorluğu və qan xidmətinin inkişafına dair Tədbirlər Proqramı”

“2017-2021 –ci illər üçün qanın bədxassəli xəstəlikləri ilə mübarizə üzrə Tədbirlər Proqramının”.

Nikaraqua Mərkəzi Bankı

Nikaraqua Mərkəzi Bankı (isp. Banco Central de Nicaragua) — Nikaraquanın mərkəzi bankı.

Bank 1960-ci il tarixində qurulmuş və 1 yanvar 1961-ci il tarixində fəaliyyətə başlamışdır.

Portuqaliya Mərkəzi Bankı

Banco de Portugal Portuqaliyanın mərkəzi bankıdır. Bank 1846-cı ildə Portuqaliya kraliçası II Maria dövründə Portuqaliyada yaradılmış ilk bank olan Banco de Lisboa və Companhia Confiança Nacionalın birləşməsi ilə kral nizamnaməsi ilə formalaşmışdır. O, dünyanın ən qədim müntəzəm işləyən banklarından biridir və 100% dövlət nəzarətindədir. Avrosistem və Avropa Mərkəzi Bankının üzvüdür. Bankın sədri Karlos Kostadır.

Qazaxıstan Milli Bankı

Qazaxıstan Respublikasının Milli Bankı (qaz. Qazaqstan Respwblïkasınıñ Ulttıq Banki, translit. Kazakstan Respublikasının Ulttık Banki) — Qazaxıstan Respublikasının mərkəzi bankı və ali səviyyəli bank sistemi. Xüsusi qanuni statusa malik Qazaxıstan İnkişaf Bankı istisna olmaqla, Qazaxıstanda yerləşən digər bütün banklar aşağı səviyyəli bank sisteminə daxildirlər.

Qazaxıstan Milli Bankı 1925-ci il 29 iyun tarixində təsis edilmişdir. Qazaxıstan Milli Bankı SSRİ Dövlət Bankının Qazaxıstan Respublika Bankının (1990-cı ildən Qazax SSR Dövlət Bankı, 1991-ci ildən Qazax SSR Milli Dövlət Bankı) təməlində təsis edilmişdir.

1990-cı ilin oktyabr ayında Qazaxıstan SSR Ali Soveti respublikanın dövlət suverenliyinin bəyan edilməsi barədə qanun qəbul etmişdir və bu qanun həmin ay qüvvəyə minmişdir.

1990-cı il 7 dekabr tarixində Qazaxıstan Sovet Sosialist Respublikası Ali Soveti "Qazaxıstan SSR-də banklar və bank fəaliyyəti haqqında" qanun qəbul etmişdir.

20 iyun 1991-ci il tarixində Qazaxıstan Sovet Sosialist Respublikası Ali Sovetinin "Qazaxıstan SSR Milli Bankının Nizamnaməsi haqqında" qətnamə qəbul etmişdir. Bu qətnamənin qüvvəyə minməsi nəticəsində Qazaxıstan Sovet Sosialist Respublikası Milli Dövlət Bankı respublikasının mülkü və mərkəzi bankına çevrilmişdir.