Hiperinflyasiya

Hiperinflyasiya — yüksək və ya son dərəcə yüksək nisbətdə inflyasiya. Fərqli mənbələr fərqli meyarları göstərir. Bu, 3 ildə% 100-dən çox (yəni 3 il ərzində ayda% 2-dən çox) qiymət artımı ola bilər [1]; ayda% 50-dən çox (yəni ildə 129,7 dəfə) [2]; ildə 10 dəfədən çox (+ 900%) [3]. Hiperinflyasiya ayrıca bir növ olaraq seçilir, çünki pula olan inam itkisinə görə ölkənin əmtəə-pul dövriyyəsinin və maliyyə sisteminin çökməsinə səbəb olur. Pul iqtisadiyyatdakı dəyər rolu, tədavül vasitələri, yığılma vasitələri, ödəmə vasitələri kimi təbii rolunu itirir[3]. Hiperinflyasiya şəraitində qiymətlər sürətlə və davamlı olaraq artır və insanlar ucuzlaşan pulları mümkün qədər tez qurtarmağa çalışırlar. Hiperinflyasiya dövrü dövlətdə bir böhran olduğunu göstərir. Hiperinflyasiya, dövlət borcları ilə defolt, kütləvi iflaslar, barterdə maksimum artım və pul istifadəsindən imtina, əmanət yığmağın mümkünsüzlüyü səbəbindən əhalinin yoxsullaşması ilə müşayiət oluna bilər.

Hiperinflyasiyanın səbəbləri və nəticələri

[redaktə | mənbəni redaktə et]1956-cı ildə Filipp Kaqan, hiperinflyasiyanın və onun nəticələrinin ilk ciddi tədqiqatını tez-tez nəzərdən keçirən bir kitab (Hiperinflyasiyanın Monetar Dinamikası) yazmışdır (K. Bresciani-Turroni'nin Alman Hiperinflyasiyasına dair İnflyasiya İqtisadiyyatı 1931-ci ildə İtalyan dilində nəşr olunmasına baxmayaraq). Kagan kitabında aylıq inflyasiya səviyyəsinin 50% -i keçdiyi aydan başlayaraq aylıq inflyasiya səviyyəsinin 50% -dən aşağı düşdüyü və ən azı bir il bu şəkildə qaldığı aydan başlayaraq hiperinflyasiya epizodu təyin etdi. İqtisadçılar ümumiyyətlə Kaqanın hiperinflyasiyanın aylıq inflyasiya səviyyəsinin 50% -ni keçdiyi zaman baş verdiyini izah edir. Təcrübə baxımından, hiperinflyasiya terminini inflyasiyanın pulun klassik bir dəyər, hesab vahidi və mübadilə vasitəsi kimi klassik funksiyalarını yerinə yetirmə qabiliyyətini ciddi şəkildə zəiflətmək üçün kifayət qədər sürətli olduğu hər bir vəziyyətdə tətbiq edə bilərik. Bu, onsuz da daha aşağı inflyasiya nisbətində baş verə bilər. Belə tərif 1990-cı illərdə Rusiya, Argentina və Bolqarıstan kimi hallarda tətbiq ediləcək, hətta bu ölkələrdə inflyasiya ayda yüzdə 50-dən çox olsa da, ildə bir neçə min faizə çatmışdır.

Hiperinflyasiyanın səbəbləri

[redaktə | mənbəni redaktə et]Cavabını "mübadilə tənliyi" adlanan sadə düsturda tapa bilərik: MV = PQ. Bu tənlikdə M pul miqdarını, V pul kütləsinin dövriyyə sürətini, P qiymət səviyyəsini, Q isə real ÜDM səviyyəsini göstərir. Sürət ən az tanış olan müddətdir. İntuitiv olaraq bunu iqtisadiyyatda pul kütləsinin dövriyyə sürəti kimi düşünə bilərik. Formal olaraq, nominal ÜDM-in (yəni P dəfə Q) pul kütləsinə bölünən nisbəti M olaraq daha dəqiq müəyyən edilir.

Sürəti nominal ÜDM-in pul kütləsinə nisbəti kimi təyin etmək mübadilə tənliyinin daxili səbəb-şərhi olmayan sadə bir mühasibat kimliyi olduğunu aydınlaşdırır. Tənliyi P = MV / Q şəklində yenidən yazsaq, qiymət səviyyəsindəki artımın bir neçə faktordan biri səbəb ola biləcəyini görürük: pul kütləsinin artması; artan sürət; real ÜDM-də azalma; və ya bunların bir neçə birləşməsi. Mübadilə tənliyinin bu versiyasını “inflyasiya uçotu tənliyi” adlandırmaq olar.

İnflyasiya uçotu tənliyi, hiperinflyasiyanın hansı bir epizoduna səbəb olduğunu izah etmir. Məsələn, Venesuela ilə müqayisədə, ilkin səbəbin qeyri-qənaətli iqtisadi siyasət nəticəsində yaranan və ölkənin neft sənayesinin çöküşü ilə daha da şiddətlənən ÜDM-də azalma olması ehtimalı daha yüksəkdir. Bununla birlikdə, hiperinflyasiyanın partlayıcı təbiəti, inflyasiya tənliyinin sol tərəfindəki P dəyişənini sağdakı M, V və Q dəyişənləri ilə əlaqələndirən üç geribildirim yolundan ibarətdir. Geribildirim (əlaqə) o deməkdir ki, yalnız inflyasiya dərəcəsi M, V və Q-nin dəyişmə sürətindən deyil, həm də bu üçlüyün dəyişmə sürətindən də inflyasiya nisbətindən asılıdır.

Sürət (V) ilə hərəkət edən ilk geribildirim yolu, pulun müvəqqəti dəyər anbarı funksiyasından irəli gəlir. Hiperinflyasiya, dəyər funksiyası mağazasını zədələyir, çünki bu, pulun hətta bir neçə gün ərzində əhəmiyyətli bir alıcılıq qabiliyyətini itirməsinə səbəb olur. Hiperinflyasiya dövründə, maaşınızı banka və ya sadəcə cibinizə qoymaq əvəzinə, tez bir zamanda xərcləməyiniz və qiymətlər artmazdan əvvəl xərcləməyiniz lazımdır. İqtisadçılar bu davranışı aktiv əvəzi adlandırırlar. Bank balans hesabatlarını etibarlı bir müvəqqəti dəyər deposu kimi istifadə etməyi dayandırırsınız və bunun əvəzinə mümkün qədər tez dəyərini tutacaq başqa bir varlığa dəyişirsiniz. Əsas istehlak malları alternativdir. İnsanlar istehlak malları yığdıqdan sonra, aktivlərin əvəzlənməsi xarici valyutaya keçir. İnsanlar rubllarını, bolivarlarını və ya istədiklərini ən qısa müddətdə dollar və ya avroya dəyişdirirlər. Bu, 1990-cı illərdə Rusiyada baş verdi və bu gün Venesuelada insanlar əllərini dollar və ya avroya ala biləcək dərəcədə baş verir. Hökumət istehlakçı qiymətlərinə nəzarət (məsələn, nisbət) və mübadilə nəzarətini tətbiq edərək aktivlərin əvəzlənməsini ləngidə bilər, lakin bunun çatışmazlıqları var. Birincisi, bu cür nəzarətlər "sızan" olur; insanlar hələ də mal və valyuta yığmaq üçün bir yol tapırlar. İkincisi, nəzarət iş aparmaq maliyyətini artırır və iqtisadi böyüməni ləngidir (daha çox bu barədə aşağıda). Üçüncüsü, nəzarət əvvəlcə təsirli olsa da, nəzarət qaldırıldıqda və ya kortəbii şəkildə məhv edildikdə daha da kəskin dərəcədə alovlanacaq olan yatırılmış inflyasiya yaradır. Bu, Rusiyada baş verənlərdir. Yenidənqurma dövründə 1991-ci ilin sonuna qədər qiymət nəzarəti ölçülən inflyasiyanı təkrəqəmli səviyyəyə endirdi, lakin 1992-ci ilin əvvəllərində nəzarət ləğv edildikdə artan yatırılan inflyasiya səbəbindən inflyasiya bir neçə gün ərzində ildə yüzdə 2000-dən çox artdı. Hiperinflyasiyanı artıran ikinci geribildirim yolu inflyasiyanın real istehsal artımına təsiridir. Münasibət, daha yüksək inflyasiyanın aşağı işsizliklə və bu səbəblə digər şeylərin bərabər olması ilə daha sürətli istehsal artımı ilə əlaqəli olduğu məşhur "Fillips əyrisi" nin nəzərdə tutulduğundan fərqlənir. Fillips əyrisi tərəfindən nəzərdə tutulan inflyasiyanın böyümə nisbətinə nisbəti yalnız nisbətən mülayim inflyasiya səviyyələrinə aiddir. Orta yuxarıda inflyasiya real ÜDM-də daha sürətli artımla əlaqəli olma meylinə malikdir. 1990-cı illərdəki məlumatlar çox yüksək inflyasiya nisbətlərinin ÜDM-in mənfi artımı ilə əlaqəli olduğunu göstərir.

Yüksək inflyasiyanın real iqtisadiyyat üçün niyə pis olduğunu anlamaq çətin deyil. Bu, xüsusilə də inflyasiyanın yüksək səviyyədə dəyişkən və gözlənilməz olmağa meyilli olduğu üçün iş planlamasını çətinləşdirir. Hiperinflyasiya, maliyyə vasitəçiliyini də pozur, çünki banklar qısa müddətdən çox borc vermək istəmirlər. Bu, ödəmə sistemini zəiflədir, çünki gecikmə ödəmələri təşviq edir. Bu, əmək qarşıdurmalarına, sosial gərginliyin artmasına və siyasi qeyri-sabitliyə səbəb olur. Yuxarıda deyilənlərin hamısı kapitalın qaçışına kömək edir. Hökumət inflyasiya ilə mübarizə aparmaq üçün qiymət nəzarətindən və valyuta nəzarətindən istifadə edirsə, bu tədbirlər normal bazar proseslərini daha da pozur. İqtisadi böyümə sürəti Q inflyasiya tənliyinin sağ hissəsində göstərildiyi üçün böyümənin yavaşlaması və ya mənfi böyüməsi ikinci geribildirim yolunu tamamlayan inflyasiyanın sürətlənməsinə səbəb olur.

Üçüncü əks əlaqə mexanizmi inflyasiyanın maliyyə siyasətinə təsiri ilə işləyir. Mexanizm dövriyyə sürətinin və ya ÜDM artımının uçotu ilə müqayisədə daha az birbaşa olsa da, hiperinflyasiya mühitində olduqca güclü ola bilər.

Üçüncü rəy yolu inflyasiyanın real vergi gəlirlərinə təsiri ilə başlayır. Heç bir hökumət hələ anında vergi yığmağın yolunu tapmayıb. Bir dövlətin əldə etdiyi vergi gəliri həmişə əvvəlki dövrlərdə iqtisadi fəaliyyətə (gəlir, pərakəndə satış, əmlak dəyəri və ya hər hansı bir şey) əsaslanır. İnflyasiya yoxdursa, vergi gəlirlərinin gecikməsi onun real dəyərinə təsir göstərmir. Bununla birlikdə, inflyasiya yüksək olduqda, vergi gəlirlərinin real alıcılıq qabiliyyəti vergilərin hesablandığı baza dövrü ilə hökumətin vergi ödəmələrini aldığı müddət arasında düşür. Əgər xərcləmə real olaraq sabitdirsə, gəlirin real dəyərindəki azalma daha böyük büdcə kəsiri deməkdir. İqtisadçılar inflyasiyanın həqiqi büdcə açığını genişləndirmə meylini "Oliver-Tanzi təsiri" adlandırırlar. Tanzi effektinin nəticələrindən biri də pul kütləsinin artım tempinin artmasıdır. Hökumətlər cari alış-verişə pul köçürdükdə və ya pul köçürdükdə, pul kütləsi artır, lakin bu artım ümumiyyətlə hökumət vergi topladığı zaman meydana gələn pul kütləsinin daralması ilə kompensasiya olunur. Bununla birlikdə, hiperinflyasiya zamanı Oliver-Tanzi təsiri vergi gəlirlərinin real dəyərini azaldır. Müharibələr və ya inqilablar kimi həddindən artıq hallarda hökumət heç bir vergi toplaya bilməz, bu səbəbdən bütün büdcə açığı təminatsız pula çevrilir.

Bir çox müasir makroiqtisadi modellərdə inflyasiya gözləntiləri dəyişən kimi görünür (Fişerin təsiri, Keiganın hiperinflyasiya modeli, inflyasiya gözləntiləri ilə məcmu təklifin dinamik funksiyası və s.). İnflyasiya uçotu tənliyinə görə, pul kütləsinin artım sürətinin özü tərəfindən artması inflyasiyanın yüksəlməsinə səbəb olacaqdır. Bununla birlikdə, qiymət səviyyəsinin maliyyə nəzəriyyəsinin tərəfdarları kimi, büdcə kəsiri üzərində nəzarətin itirilməsi də inflyasiya səviyyəsini əhalinin gözləntilərinə təsir edərək fərqli bir şəkildə təsir edə bilər. Nəzəriyyə budur ki, insanlar maliyyə qurumlarının meydana gələn inflyasiyaya vergiləri artırmaq və ya xərcləri azaltmaqla cavab verəcəyinə əmin olduqları müddətcə, pulları mübadilə vasitəsi və dəyər anbarı kimi saxlamağa hazır olacaqlar. İnflyasiyadakı sürətlənmə Tanzi təsirinə səbəb olduğundan, hökumətin açığı tutma qabiliyyətinə olan inamı sarsıldı. Buna cavab olaraq real pul qalıqlarını azaltmağa çalışırlar ki, bu da dövriyyə sürətini daha da artırır.

Tanzi təsirinin yaratdığı daha yüksək kəsiri pul kütləsi, dövriyyə sürəti və ya hər ikisi sayəsində inflyasiyaya təsir kimi qəbul etməyimizin praktik əhəmiyyəti azdır. Nəticədə, hiperinflyasiya, nisbət və pul təklifi artdıqda və pulun həqiqi dəyəri düşdüyündə inflyasiya uçotu tənliyinin üç sağ dəyişkənini də hərəkətə gətirir[4].

1920-ci illərin əvvəllərindəki Rusiya vətəndaş müharibəsi və ya Almaniya kimi hiperinflyasiya zamanı pul dövriyyəsi çox vaxt təbii mübadilə yolunu verir. Daxili dəyəri dövlət siyasətindən asılı olmayan maye mallar ekvivalent rolunu oynamağa başlayır: sərbəst konvertasiya olunan valyuta, qiymətli metallar, bəzi mallar (araq, siqaret, şəkər). Nəticə, xarici valyutanın (ən çox XX əsrdə və 2008-ci il böhranından əvvəl, ABŞ dolları olduğu) milli valyutanın tamamilə sıxışmasına qədər (Zimbabvedə baş verən) ölkə daxilində və ya bəzi sənaye sahələrində əməliyyatlar üçün geniş istifadə edildiyi zaman iqtisadiyyatın dollarlaşması ola bilər. Hiperinflyasiya dövründə qənaətdən xilas olmağın yollarından biri, hər hansı bir binanın yavaş inşası üçün (Türkiyədə olduğu kimi) tikinti materialları almaq ola bilər. Bu cür "uzunmüddətli tikinti" nağd pulu artıq mallara — kərpic, sement və s. nağd pulu sərmayə qoymağa imkan verir – yığdıqları üçün hər zaman tikinti üçün istifadə edilə bilər. Ancaq ümumiyyətlə insanlar həqiqi ehtiyaclara əhəmiyyət vermədən pullarını bir şey almağa sərf etməyə məcbur olurlar, bu da tələbi və qiyməti daha da artırır.

Pul sisteminin tənəzzülü, əmanət və borc istiqrazlarının ucuzlaşması iqtisadi tənəzzülə səbəb olur, nəticədə məhsul istehsalı kəskin şəkildə azalır və bu da bazarda təklifin azalması səbəbindən qiymətlərin yeni yüksəlməsinə səbəb olur.

Hiperinflyasiyanın günahkarı, bir qayda olaraq, yeni təminatsız pullar buraxaraq (buraxaraq) dövlət xərclərini ödəməyə çalışan, beləliklə xalqın öz valyutalarına olan inamını zəifləyən ölkə hökumətidir. Əskinaslar dəyərini itirir və əhali onlardan mümkün qədər tez qurtulmağa çalışır. Malların həcmi ilə pulun həcmi nisbəti birbaşa əlaqəli olmadığından, iqtisadiyyatdakı pul kütləsinin dövriyyəsi sürətindən (dövriyyə sürətinin artması ilə pul kütləsinin daha kiçik bir həcmi tələb olunur) olduğundan, daimi mal kütləsi olan pul dövriyyəsi nisbətinin artması ilə qiymətlər artmalıdır - pulun dəyəri düşür.

İnflyasiya səviyyəsinə banklardakı əmanətlərin dondurulması yolu ilə dövriyyədən çıxarılan pul kütləsinin həcmi də əhəmiyyətli dərəcədə təsir göstərir. Bunun üçün həm inzibati mexanizmlər (qadağalar), həm də yenidən maliyyələşdirmə faizindəki artım tətbiq edilə bilər. Lakin praktikada hiperinflyasiya şəraitində uzunmüddətli depozitlərdə iqtisadi cəlbedicilik yoxdur.

Bu cür emissiyanın zərərli olmasına baxmayaraq, bir çox hökumət (xüsusən müharibələr zamanı) özləri üçün daha zərərli alternativlərin - dərhal iqtisadi çöküşün, hərbi məğlubiyyətin qarşısını almaq üçün buna müraciət etdi.

Çox vaxt, pul islahatı, o cümlədən pul vahidi adının dəyişdirilməsi nəticəsində milli valyutaya olan inam geri qaytarılır.

Avstriya məktəbinin şərhi

[redaktə | mənbəni redaktə et]

Mürrey Rotbardın tərifinə görə, banklar (indiki mərkəzi bank) tərəfindən "sərt valyutanın" yığılmış ehtiyatından (qızıl, gümüş, qiymətli metallardan hazırlanmış sikkələr) daha böyük həcmdə banknot buraxılması inflyasiya adlandırıla bilər.

Hökumət və banklar bəzi malların bahalaşmasına səbəb ola biləcək yeni əskinaslar çap etməyə başladıqda, cəmiyyətin düşüncəsi pul həddən artıq təklifinin təsirini azaltmağa kömək edir. Vətəndaşlara elə gəlir ki, bahalaşma müvəqqəti bir fenomendir. Buna görə də insanlar pul qazanmağa başlayırlar, çünki gələcəkdə onlar üçün daha çox mal alacağına ümid edirlər. Nəticədə qiymətlər pul kütləsinin artımından daha yavaş yüksəlir. Hökumət bu qaynaqlara tələb azaldıqca xalqdan gözləniləndən daha çox real qaynaq alır.

Bununla birlikdə, vətəndaşlar tezliklə nə baş verdiyini anlamağa başlayırlar. Hökumətin inflyasiyanı əlavə vergi kimi tətbiq etməyə çalışdığı və qiymətlərin əvvəlki səviyyəsinə qayıtmayacağı təəssüratı yaranır. İnsanlar şiddətlə mal almağa başlayırlar ki, bu da cəmiyyətin pula olan tələbinin azalmasına səbəb olur və pul kütləsinin sürətlə artması səbəbindən qiymətlər yüksəlir. Hökumət üçün pul təklifini artırmağın müsbət təsiri azalır. Bu mərhələ qiymətlərin nəzarətsiz və sürətlə artmasının başlanğıcıdır.

Qiymət artımlarındakı sürətlənmə, öz növbəsində, “pul çatışmazlığı” şikayətlərinə səbəb olur və hökuməti daha çox pul pulu çap etməyə məcbur edir və bu da qiymətlərin daha da yüksəlməsinə səbəb olur. Bir müddət sonra pulun dəyəri sıfıra yaxınlaşır, qiymətlər astronomik olur, insanlar puldan imtina edib barterə qayıdır, istehsal dayanır, sabit gəlirli insanların bütün kateqoriyası (təqaüdçülər, əlillər və s.) Özlərini həyatda qalmağın astanasındadır, insanlar işləmək həvəslərini itirirlər, çünki yalnız real mal müqabilində qazandıqları puldan qurtulmaq üçün xeyli səy sərf etməlidirlər.

Bu mərhələdə iqtisadiyyat demək olar ki, məhv olur, bazar iflic olur və cəmiyyət dağılmaq üzrədir[5].

Hiperinflyasiyanın rekord nümunələrini

[redaktə | mənbəni redaktə et]

- Almaniya (1921-23). 1923-cü ildə Almaniyada inflyasiya ayda 3,25×106 (3.25 milyon%) idi (yəni qiymətlər hər 49 saatda iki dəfə artdı).

- Alman işğalı dövründə Yunanıstan (1941-44). İnflyasiya təxminən idi. Ayda yüzdə 8,55×109 (8.55 milyard%) (yəni qiymətlər hər 28 saatda iki dəfə artdı).

- İkinci Dünya müharibəsi bitdikdən sonra Macarıstan (1945-46). İnflyasiya ayda təxminən 4,19×1016 faiz (təxminən 42 katrilyon və ya milyon milyard%) idi (yəni qiymətlər hər 15 saatda iki dəfə artırdı).

- Yuqoslaviya 1990-cı illərin əvvəllərində. 1993-cü il oktyabr və 24 yanvar 1994-cü illər arasında inflyasiya aylıq təqribən yüzdə 5-1015 (təxminən 5 katrilyon və ya milyon milyard%) (yəni hər 16 saatda qiymətlər iki dəfə artdı) idi.

- 2000-ci illərdə Zimbabve. Oktyabr 2008-ci ildə ağ əkinçi torpaqlarının alınmasından sonra inflyasiya ildə 231 milyon faiz oldu.[6] (rəsmi məlumatlara görə). Qeyri-rəsmi məlumatlara görə, inflyasiya təxminən 6,5×10108 faiz təşkil etmişdir. Qiymətlər təxminən 1,5 saat ərzində iki dəfə artdı.

XX əsrə qədər

[redaktə | mənbəni redaktə et]Hiperinflyasiyanın ən geniş nümunələri XX əsr üçün xarakterikdir, lakin əvvəllər hiperinflyasiya halları da mövcud idi[7]:

| Dövr | Ölkə / Qeyd |

|---|---|

| 213-395 və daha sonra | Roma İmperiyası, əvvəlcə qızıl və gümüş sikkələrin emissiyası və qızıl və gümüşün tərkibindəki azalma səbəbiylə daha sonra hiperinflyasiyaya çevrildi - denarın dəyəri milyon dəfə və ya daha çox düşdü, ən yüksək səviyyədəki ümumi inflyasiya nisbəti 199.000.000% idi |

| 1166 | Çinin icad etdiyi kağız pulların həddindən artıq emissiyası səbəbiylə[8] |

| 1294 | Elxanilər dövləti Çinin nümunəsini izləyən Çau kağız pulları ölüm təhdidi altında məcburi bir nisbətlə buraxıldı. Qiymətlər on dəfədən çox artmışdır. Tacirlər çov üçün mal satmaqdan imtina etdilər, bazarlarda ticarət dayandırıldı.. |

| 25 iyul 1662 | Mis qiyamı — Moskvada gümüş sikkələrlə müqayisədə mis sikkələrin ucuzlaşmasına qarşı baş verən şəhər aşağı təbəqələrinin qiyamı, bunun əvəzinə 1655-ci ildən bəri rus pul məhkəmələrində mis qəpiklər vuruldu. Təminatsız (nominal dəyəri sikkədəki metalın bazar qiymətindən dəfələrlə yüksəkdir) mis pul məsələsi, onların gümüşlə müqayisədə əhəmiyyətli dərəcədə ucuzlaşmasına səbəb oldu. Qiyamdan bir il sonra mis sikkələrin zərb edilməsi dayandırıldı. |

| 1719—1720 | Fransa, İsveç maliyyəçi Con Lo, regent II Filipp Orleanlıya maliyyə vəziyyətini yaxşılaşdırmaq üçün kağız puldan istifadə etməsini təklif etdi. 21 milyon livrin altında, 28 milyon livrin külçə, 240 milyonluq ticarət zəmanəti, bank, 3 milyard livronu banknotlarında buraxdı. Qanun sistemi əvvəlcə müvəqqəti iqtisadi canlanmaya səbəb oldu, lakin çökmə ilə sona çatdı və ölkədəki vəziyyəti dəfələrlə pisləşdirdi. |

| 1789—1796 | Fransa, Böyük Fransa inqilabı hadisələri iqtisadiyyatda güclü dəyişiklikləri, dövlət borcunun qaytarılmasını və bir sıra digər problemlərin həll edilməsini iqtisadiyyata zərər verən intensiv bir pul emissiyasına başlamalı idi. |

| 1861—1865 | Amerika Birləşmiş Ştatları, vətəndaş müharibəsi nəticəsində hər iki döyüşçü itkilərə məruz qaldı, hiperinflyasiya əsasən konfederasiyaların nəzarətində olan əraziləri təsir etdi, konfederasiya dolları 4 ildə təxminən 4000% ucuzlaşdı.[9] |

Macarıstan

[redaktə | mənbəni redaktə et]1945-1946-cı illərdə Macarıstanın pul vahidi pul dövriyyəsi tarixində ən yüksək inflyasiya nisbətlərindən biri ilə "məşhur oldu".

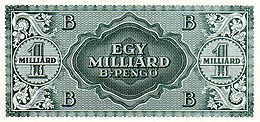

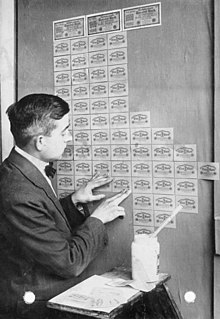

1946-cı ilin yanvarında, əvvəlcə penqoya bərabər olan paralel bir adpenqo vahidi tətbiq edildi və həmin ilin iyul ayına qədər 2000 trilyon penqo. Eyni ay, 1 milyard penqo (sextillion, ya da milyard trilyon və ya 1021 penqo) notu buraxıldı - bu, Yer üzündəki ən böyük banknot. Macarıstandakı hiperinflyasiya aylıq inflyasiya nisbətində öz dövrü üçün bir rekord qoydu, 1946-cı ilin iyul ayında bu rəqəm 4.19⋅1016% idi, yəni qiymətlər hər 15 saatda iki dəfə artdı.

Lakin Macarıstandakı inflyasiya yalnız bir aydan sonra dayandırıldı. 1 avqust 1946-cı il tarixində yeni bir pul vahidi - forint, penqonun məzənnəsi 4×1029 olan birinə çevrildi, bu da dünyanın bütün pul sistemləri üçün mütləq "rekord" idi.

| Tarix | Bir dollar üçün penqo [10][11][12] |

|---|---|

| 1 yanvar 1927 | 5,70 |

| 1 yanvar 1938 | 5,40 |

| mart 1941 | 5,06 |

| 1 iyun 1944 | 33,51 |

| 1 avqust 1945 | 1320 |

| 1 oktyabr 1945 | 8200 |

| 1 noyabr 1945 | 108 000 |

| 1 dekabr 1945 | 128 000 |

| 1 yanvar 1946 | 795 000 |

| 1 mart 1946 | 1 750 000 |

| 1 may 1946 | 59 000 000 000 (5,9×1010) |

| 1 iyun 1946 | 42 000 000 000 000 000 (4,2×1016) |

| 1 iyul 1946 | 460 000 000 000 000 000 000 000 000 000 (4,6×1029) |

Həmçinin bax

[redaktə | mənbəni redaktə et]- İnflyasiya

- Devalvasiya

- Revalvasiya

- Deflyasiya

- Denominasiya

- Staqflyasiya

- Hiperinflyasiya

İstinadlar

[redaktə | mənbəni redaktə et]- ↑ Стандарт IAS 29, Международные стандарты финансовой отчетности

- ↑ Л.И. Лопатников. "Гиперинфляция". Общеэкономический и экономико-математический объяснятельный словарь (rus). 2018-07-29 tarixində arxivləşdirilib. İstifadə tarixi: 2018-07-29.

Гиперинфляция (hyperinflation) – крайняя степень инфляции, когда её темпы превышают (как считается обычно) 50% в месяц, то есть тысячи раз в год.

- ↑ 1 2 Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева. "Гиперинфляция". Современный экономический словарь. Консультант Плюс. 2018-07-29 tarixində arxivləşdirilib. İstifadə tarixi: 2018-07-29.

Принято считать, что гиперинфляция наступает при росте уровня цен, превышающем 50% в месяц, то есть с темпом более полутора раз в месяц

- ↑ "Arxivlənmiş surət". 2019-12-21 tarixində arxivləşdirilib. İstifadə tarixi: 2020-09-28.

- ↑ (Ротбард, 1019—1020).

- ↑ "В Зимбабве можно расплатиться банкнотой в 200 млн местных долларов". Archived from the original on 2009-02-13. İstifadə tarixi: 2020-09-28.

- ↑ "Asia Times". 2006-07-16 tarixində orijinalından arxivləşdirilib. İstifadə tarixi: 2020-09-28.

- ↑ "The European experience". 2007-10-13 tarixində arxivləşdirilib. İstifadə tarixi: 2020-09-28.

- ↑ "Center for Technology and Teacher Education — Social Studies Module: Financing the Confederacy's War Effort". 2009-02-13 tarixində arxivləşdirilib. İstifadə tarixi: 2008-12-22.

- ↑ (mac.) www.centropa.hu Arxivləşdirilib 2007-05-16 at the Wayback Machine

- ↑ (mac.) www.numismatics.hu Arxivləşdirilib 2005-11-09 at the Wayback Machine

- ↑ (mac.) http://www.penzportal.hu/index.nfo?tPath=/penzvilag_anno___/penztortenet/&article_hid=12732&prk=782699291128[ölü keçid]

Ədəbiyyat

[redaktə | mənbəni redaktə et]- Инфляция и экономический рост. Теория и практика. М.: Финансы и статистика, 2007. —288с. ISBN 978-5-279-03256-3.

- Кизилов В.,Сапов Гр. Инфляция и её последствия (PDF). М: Центр Панорама. под ред. Е.Михайловской. 2006. ISBN 5-94420-025-1.

- Красавина Л. Н., Пищик В. Я. Регулирование инфляции. Мировой опыт и российская практика. М.: Финансы и статистика, 2009. —280с. ISBN 978-5-279-03315-7.

Xarici keçidlər

[redaktə | mənbəni redaktə et] Vikianbarda Гиперинфляция ilə əlaqəli mediafayllar var.

Vikianbarda Гиперинфляция ilə əlaqəli mediafayllar var.- Гиперинфляция в XX веке

- Германский кошмар. Как немцы боролись со своей гиперинфляцией

- ГЕРМАНИЯ: БЛЕСК И НИЩЕТА АВТОРИТАРИЗМА

- Бумажные деньги и инфляция

- Bank notes during hyperinflation

- A Comprehensive Gallery of Hyperinflation Banknotes

- «100 лет в 4 года»